Babaváró, mint lakáshitel önerő

Sok fiatal pár részben Babaváró hitelből, nem csak lakáshitel révén venné meg az új otthonát. A jogszabály alapján ugyanis a konstrukció 75%-a önerőnek tekinthető. Ennél azonban több bank szigorúbb feltételt alkalmaz, emiatt nem mindegy hova adjuk be az igénylésünket.

Sokaknak jelent nehézséget az önerő előteremtése egy lakáshitel esetében. A jelenlegi banki gyakorlat alapján jellemzően a vételár legfeljebb 70 százalékáig vehető fel lakáshitel, azaz 30% saját forrással legalább rendelkezni kell.

Babaváró hitelhez azonban nincs szükség ingatlanfedezetre, ha pedig lakásvásárlási célra igényeljük a konstrukciót, akkor jogszabály alapján a kölcsön 25%-át ingatlantehernek, míg 75%-át önerőnek lehet tekinteni.

Például: egy 20 millió forintos lakás megvásárlására a vevő felvenne 10 millió forint babaváró hitelt és 10 millió forint lakáshitelt. A bank a vételárnak maximum a 70 százalékáig hitelez, vagyis 14 millió forint hitelt ad. Esetünkben a lakáshitel és a babaváró hitel 25%-a számít ingatlant terhelő hitelnek, ezek együttes nagysága pedig 12,5 millió forint. Vagyis ezek alapján a vásárlás megfinanszírozható fedezeti oldalról tényleges saját megtakarítás nélkül is.

Eltérő fedezetszámítási gyakorlatok babaváró hitelnél

Az egyes bankok gyakorlata azonban szigorúbb lehet a jogszabályi előírásnál:

Vannak bankok, melyek a jogszabályi előírást követik.

Vannak, melyek a jogszabályi előírás mellett mindenképpen elvárnak a vásárláshoz legalább 10-20% saját megtakarítást.

Vannak, melyek a jogszabályi előírás mellett elvárják, hogy a lakáshitel és a babaváró hitel együttes összege ne haladja meg a vételárat.

Példa eltérő fedezetszámítási gyakorlatra

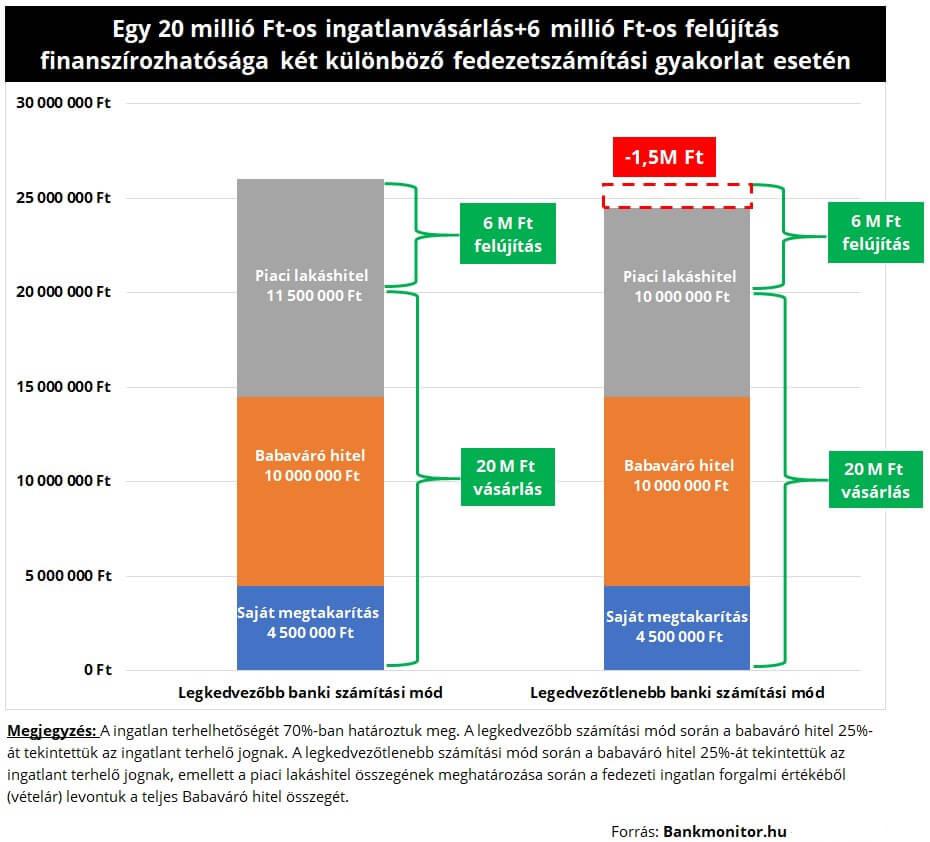

Fiatal házaspár 20 millió forintért vásárolna meg egy 55 m2-es győri lakást. A vásárlást követően az ingatant felújítanák, erre 6 millió forintot szánnának (azaz összesen 26 millió forintot terveznek elkölteni). A pár rendelkezik 4,5 millió forint megtakarítással, ezt 11,5 millió forint piaci kamatozás lakáshitellel és 10 millió forint babaváró hitellel – ebből 4 millió forintot a vásárlásra, 6 millió forintot a felújításra költenének – egészítenék ki. A babaváró hitel nélkül nem teljesülhetnek a banki elvárások, ugyanis legfeljebb 70%-os hitelezhetőség mellett nem lenne elég a család saját megtakarítása.

A példában szereplő család 1,5 millió forinttal kevesebb lakáshitelt kaphat az igényelt összegnél, ha a bank azt szabja meg feltételnek, hogy a lakásvásárlás vételárába bele kell férjen a babaváró hitel és a piaci lakáshitel összege. Ezen extra feltétel nélkül azonban fedezeti oldalról meg lehetne finanszírozni a vásárlást és a felújítást is.

Csok bonyodalom

Az előzőekben bemutatott helyzetet tovább bonyolítja, ha csok-kal is számolunk az ingatlanvásárlás során. A fentiek miatt érdemes mindenkinek, aki babaváró hitelt szeretne felvenni, előre tájékozódnia a piaci lehetőségekről. Ugyanakkor a lakáshitelek kondíciói is jelentősen eltérhetnek: az Otthontérkép Lakáshitel Kalkulátora szerint két banki ajánlat között teljes visszafizetésben – 10 millió forint hitelösszeg és 20 éves futamidő esetén – akár 2 millió forint különbség is lehet.