Így kaphat meg valaki akár 50-100 millió forint lakáshitelt

A nagy összegű hitelezésnek vannak olyan sajátosságai, amelyekkel érdemes tisztában lenni. Ráadásul a bankok egy része akár kamatkedvezményt vagy egyéb díjkedvezményt is ad a VIP ügyfeleknek, ami összességében több millió forintos megtakarítást jelenthet. Mutatjuk a legfontosabb trükköket azoknak akik sok lakáshitelt keresnek.

Budapest központjában, a turisták által nagyon kedvelt Váci utcában 200 millió forintos irányáron kínálnak jelenleg egy 140 nm alapterületű, négyszobás, újszerű állapotú lakást az egyik századfordulós épületben. 100 nm körül ennél valamivel kevesebb pénzből is lehet persze jó állapotú lakást találni, de helytől és lakástól függően 100 és 200 millió forint közötti összegre számíthatnak azért a vevők az V. kerületben.

Egymillió forint feletti átlagos négyzetméterárak vannak még az I. és a II. kerületben is, de a III., a XII. és a XIII. kerületekben is 800 ezer forintnál drágábban kínálják a jó állapotú ingatlanok négyzetméterét. És akkor még nem beszéltünk azokról a családi házakról és villákról, amelyekből 100 millió forint alatt egyáltalán nincs kínálat, a felső határ pedig gyakorlatilag a csillagos ég.

Az ilyen áron kínált ingatlanok esetében természetesen a hitelösszeg is magasabb az átlagosnál, hiszen csak így oldható meg a finanszírozás. A bankok rendszerint 50-70 millió forint között húzzák meg azt a határt, ameddig úgynevezett standard ügymenetben hiteleznek. Efölött is adnak kölcsönt természetesen, ám ilyenkor már egyedi szempontok alapján bírálnak el minden igénylést, ennek pedig számos sajátossága van.

Mekkora jövedelem kell egy nagy összegű hitelhez?

50 millió forintos hitelösszeg felett különösen fontos a megfelelő nagyságú jövedelem igazolása. Egy 50 millió forintos, 20 éves futamidejű, 10 éves kamatperiódusú lakáshitel induló havi törlesztője például 300 000 forintnál kezdődik, de van olyan bank, ahol ugyanerre 356 000 Ft a havi fizetnivaló.

A JTM (jövedelemarányos törlesztőrészlet mutató) korlát szerint ez azt jelenti, hogy ha a bank hagyja elmenni a havi törlesztőt a falig, akkor is legalább 500 000 forint nettót kell tudnia igazolnia az igénylőnek ahhoz, hogy egy ilyen hitelt megkaphasson. Egy 80 millió forintos lakáshitelnél a havi törlesztő 473 000 forintnál kezdődik, amihez már minimum 790 000 forint nettó jövedelemre van szükség.

Milyen jövedelmet fogadnak el a bankok?

Ilyen hitelösszegnél már az sem mindegy, hogy egy vagy több jövedelemből jön össze a bank felé igazolt jövedelem. Van olyan bank, amelyik egyetlen kereső esetén egyáltalán nem ad nagy összegű hitelt, vagyis, ha egy nagyon jól kereső menedzser vagy vállalkozó felesége háztartásbeli, akkor eleve kudarcra van ítélve az ügylet. Persze nem minden bank jár el így, ezért is fontos a jó választás!

A legtehetősebbek bevételei ráadásul nem feltétlenül alkalmazotti jövedelemből – vagy nem csak abból – származnak, cégből kivett osztalékkal, ingatlan bérbeadásból származó jövedelemmel, befektetések hozamaival is gyakran találkozni. Az osztalék kezelése bankonként eltérő, de az általános, hogy legalább két éves osztalékot elvárnak, a két év közül pedig a kisebb bevételűt veszik figyelembe.

A legtöbb bank az osztalékot azonban csak meghatározott összeghatárig, például havonta 300 000 Ft-ig veszi csak figyelembe. Ez azt jelenti, hogy egy nagy összegű hitelhez mindenképp szükség van egyéb jövedelemre is ahhoz, hogy a JTM alapján a bank rábólinthasson a kölcsönre.

Az igénylő cégét is átvizsgálják

Osztalékjövedelem esetében ráadásul nem csak az igénylőt magát, hanem a cégét is alaposan átvilágítja a bank. Ellenőrzik, hogy van-e köztartozása, miként alakultak az elmúlt évek bevételei, mint ahogy az is fontos, hogy a vállalkozás az iparági sztenderdeknek megfelelő nyereséget tudjon felmutatni. (Ilyenkor üthet vissza a túlzott adóoptimalizálás.) Természetesen a céges hiteleknek is utánamennek, és ha ezek törlesztésével problémák vannak, akkor ez a tulajdonos hitelképességét gyakorlatilag lenullázza.

Sok igénylő meglepődik azon, hogy egy nagy összegű hiteligénylés benyújtásakor milyen sok információt bekér a bank, pedig ezekre kizárólag azért van szükség, hogy a bank megbizonyosodhasson, stabil az igénylő anyagi helyzete, így a hitel visszafizetésének a lehető legkisebb a kockázata. Pozitív például, ha az ügyfélnek vannak megtakarításai, befektetései, ha rendelkezik nyugdíj- és életbiztosítással, esetleg van a tulajdonában egyéb ingatlan is.

Meglepetések az értékbecslés során

A jelzáloghitelek kulcsfontosságú eleme a fedezetként bevont ingatlan értékének meghatározása. Jogszabályi kitétel, hogy a bank a becsült forgalmi érték maximum 80%-áig hitelezhet, vagyis 20% önerővel az adósnak mindenképp rendelkeznie kell. (Több ingatlan fedezetként történő bevonásával önerő nélkül is lakáshitelhez lehet persze jutni ilyenkor az ingatlanok együttes forgalmi értékének legfeljebb 80%-a lehet a hitelösszeg.)

A 80% azonban a felső határ, a bankok normál esetben is inkább 70%-ig hiteleznek mostanság, de a nagy értékű ingatlanok esetében ez még alacsonyabb lehet. Itt a piaci ár nagyban függ a vásárlói oldal aktuális erősségétől, a vevők egyedi szempontjaitól – divatos-e éppen az adott épület, ki élt benne korábban stb. -, ráadásul nagy tranzakciószámról sem beszélhetünk, ami fogódzót jelenthetne az érték egzakt meghatározásához. A bankok többségénél éppen ezért kétszer is lefolytatják az értékbecslést, ezek közül pedig az alacsonyabb alapján hiteleznek.

Hosszabb átfutási időre számíthatsz

A lakáshitelek átlagos átfutási ideje jelenleg 5-6 hét, ám a nagy összegű kölcsönök esetében az egyedi elbírálás, a kétszeres értékbecslés 2-3 héttel meghosszabbíthatja a folyósításhoz szükséges minimális időt. Az is számít persze, hogy a hitelintézet által elvárt dokumentumokat te magad mennyi idő alatt gyűjtöd össze és adod le.

Sokmilliós kedvezmények

Egy nagy összegű, 50-100 millió forint körüli hitel esetében a bank által adott kamatkedvezmény óriási pénzügyi előnyt jelent mind a havi törlesztőt, mind a teljes visszafizetést illetően. Ilyen hitelösszeg esetén érdemes megversenyeztetni egymással a szóba jöhető bankokat, amelyek bizonyos feltételek teljesülése esetén kamatkedvezménnyel csábítják magukhoz a VIP adósokat. További kamatkedvezmény járhat a banknál vezetett bankszámlára érkeztetett jövedelemre is, de a banknál lévő megtakarítások vagy befektetések is jó pontot jelentenek.

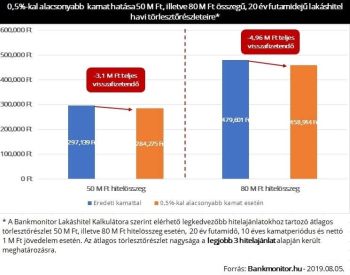

Számszerűsítve: a 0,5%-os kamatkedvezmény egy 50 millió Ft-os lakáshitel esetében például csaknem 13 000 Ft-tal alacsonyabb havi törlesztőt jelent, ami teljes visszafizetésben 3,1 millió Ft megtakarítás. Ugyanekkora kamatkedvezmény 80 millió Ft-os hitelösszeg esetén már 20 ezer Ft feletti előnyt jelent havonta, így a visszafizetést csaknem 5 millió Ft-tal lehet lefaragni.

Nem csak kamatkedvezményt lehet azonban kicsikarni a bankoktól, egyéb díjkedvezmények is hasznot hozhatnak. Ilyen lehet például az 1-2% közötti előtörlesztési díj elengedése, ami például 20 millió Ft idő előtti visszafizetése esetén 100-200 ezer Ft azonnali költségcsökkenést eredményez. Az értékbecslési és közjegyzői díj egy részének vagy egészének elengedése is jelentős tétel lehet, hiszen a díj kiszámításának alapja itt is a hitelösszeg.

.

.

Tovább a teljes cikkre