Már 15-20 millió is kell, azaz mind nagyobb és hosszabb lakáshitelt veszünk fel – íme a káros mellékhatások!

Egyre nagyobb összegű lakáshitelt vesznek fel a magyarok, ezzel együtt pedig a futamidők is mind jobban elhúzódnak. Ennek azonban több káros mellékhatása is van, amire érdemes odafigyelni.

Az elmúlt évek áremelkedésének egyik következménye, hogy folyamatosan nő a felvett átlagos lakáshitelek összege és futamideje.

Amikor lakáshitelt veszünk fel, akkor manapság a nagyobb hitelösszeg azért szükséges, mert máskülönben nem tudjuk finanszírozni a vásárlást, a futamidő kitolásával pedig a havi törlesztőt próbáljuk lenyomni. Például azért, mert máskülönben az igazolt jövedelmünk alapján nem kapnánk meg a kölcsönt, vagy azért, mert bár megkapnánk, ám 10-20 évre nem mernünk bevállalni ekkora havi kiadást.

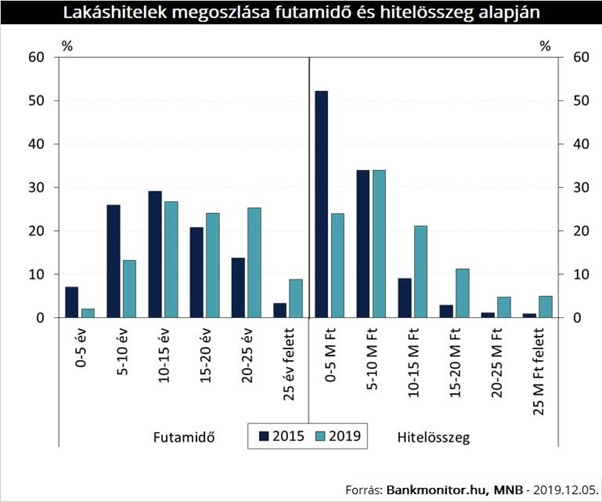

A trendet jól mutatják az MNB számai: míg 2015-ben az újonnan felvett lakáshitelek 17,1%-ánál haladta meg a futamidő a 20 évet, addig 2019 első felére megduplázódott (34,1%) ezek aránya. Eközben 2015-ben a felvett hitelek 4,9%-ánál haladta meg a hitelösszeg a 15 millió Ft-ot, míg idén 21% volt ugyanez, vagyis minden ötödik kihelyezés ilyen volt.

Ennek azonban lehetnek pénzügyi szempontból káros mellékhatásai, mégpedig triplán:

- A magasabb hitelösszeg miatt nő a hitel kamattartalma.

- A hosszabb futamidő miatt tovább kell kamatot fizetnie az adósnak.

- Ha hosszabb futamidővel együtt a kamatfixálás idejét is meghosszabbítjuk, akkor magasabb lesz a hitel kamata.

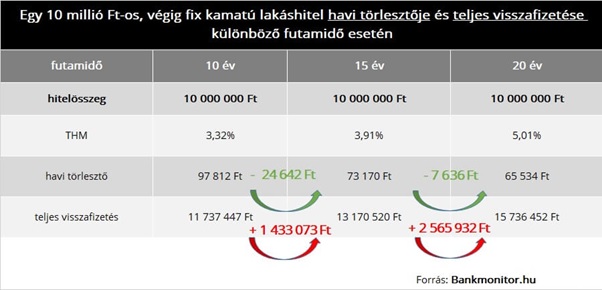

10 millió Ft lakáshitel 10 éves futamidővel és végig fix kamattal a Lakáshitel Kalkulátor szerint jelenleg havi 97 812 Ft havi törlesztővel, 3,32%-os THM-mel (teljes hiteldíj mutató) érhető el, aminél a teljes visszafizetés 11 737 447 Ft. Ha ugyanezt a 10 millió Ft-os hitelt 15 évre vesszük fel – szintén végig fix kamattal –, akkor a havi törlesztő már csak 73 170 Ft, ám ez megtévesztő lehet, ugyanis a THM magasabb (3,91%), és a teljes visszafizetés is lényegesen nő (13 170 520 Ft). Vagyis, ugyanakkora hitelösszegre 5 évvel hosszabb futamidő esetén 1 433 073 Ft-tal kell összességében többet visszafizetni.

Még halmozottabb a hatás akkor, ha nem csak a futamidő, hanem a hitelösszeg is növekszik. Például, ha 10 millió Ft helyett 15 millió Ft lakáshitelre van szükségünk, a futamidőt pedig kitoljuk 15 évre, akkor a havi törlesztő 110 878 Ft lesz, a THM 4,6%, a teljes visszafizetés pedig 19 958 046 Ft. És akkor még nem beszéltünk arról, hogy netán 20 vagy 25 évre hosszabbodik a futamidő, ekkor ugyanis 23 598 378 Ft, illetve 27 600 099 Ft-ot kell visszaadni a banknak.

Ráadásul 25 éves futamidő esetén 15 éves a leghosszabb kamatperiódus, itt végig fix kamatú kölcsönt nem kínálnak a bankok.