További 3-4,5 milliót szeretnél a lakásvásárláshoz? Itt a NOK!

Mostanság sok helyen hallhattunk arról a lakásvásárlást ösztönző megtakarítási formáról, amit sokan csak lakáslottóként emlegetnek, ez pedig a Nemzeti Otthonteremtési Közösség (NOK). A cél egyértelmű: állami támogatással szeretnének olyan közösségi finanszírozási formát biztosítani, amivel új lakás vásárlását lehet megvalósítani. Cikkünkben összefoglaltuk a NOK legfőbb jellemzőit, illetve megnéztük, hogy mennyire kínál reális alternatívát a szintén állami támogatást kínáló lakástakarékkal szemben. Elöljáróban annyi elmondható, hogy pénzügyi szempontból több százezres előnnyel rendelkezik a lakástakarék.

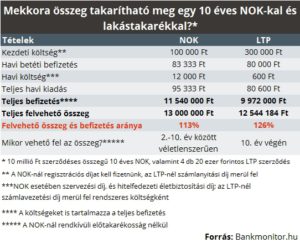

NOK vs. lakástakarék

A NOK esetében arról van szó, hogy a közösséghez csatlakozó tagok vállalják a havi rendszerességű takarékoskodást annak érdekében, hogy lakáshoz jussanak és ehhez 30%-os, maximum évi 300 ezer forintos állami támogatást is kapnak. Azonban a megszokott megtakarítási formáktól eltérően itt sorsolás és licit alapon működik a kifizetés, vagyis részben a véletlen dönti el, hogy mikor juthatunk lakáshoz.

Jelenleg egyetlen olyan terméket találunk a piacon, ami állami támogatással és lakáscélú felhasználással kecsegtet, ez pedig a lakástakarék. Ugyanakkor nagyon kevés közös vetületet fedezhetünk fel a NOK és a lakástakarékok között, így nehéz az összehasonlítás (például a véletlenszerű kifizetés időpontja bonyolítja a helyzet). Azt viszont érdemes megvizsgálni, hogy adott havi befizetési összeget figyelembe véve mekkora megtakarítást halmozhatunk fel a NOK-kal, illetve a lakástakarékkal.

Abból indultunk ki, hogy azonos havi befizetésű NOK-ot és lakástakarékot hasonlítunk össze. Mivel a NOK esetében 10 milliótól indul a legkisebb megtakarítható összeg, 10 éves időtáv mellett ez 83 ezer forintos havi részletet eredményez (költségekkel együtt 95 ezer forint). Ahhoz, hogy a lakástakaréknál hasonló nagyságrendű havi befizetést kapjunk 4 db 20 ezer forintos szerződést szükséges kötnünk. Fontos megjegyezni, hogy 4 lakástakarék szerződést csak kevés család vállal (ehhez 3 közeli hozzátartozó kell), míg NOK esetén mindössze egyetlen szerződésre van szükség.

A NOK-kal 10 év alatt 13 millió forint lakásra elkölthető összeget kaphatunk, viszont ha a költségeket is tekintetbe vesszük, akkor 11,46 millió forintos egyenleg marad. Ezzel szemben a lakástakarék esetében a költségek levonása után 12,17 millió forintos egyenleget tudunk összegyűjteni. Így azt lehet mondani, hogy ha azt a cél állítjuk fel, hogy állami támogatás mellett a lehető legnagyobb megtakarítást gyűjtsük össze, akkor a lakástakarék kerül ki győztesen. Ugyan a NOK esetében már a futamidő vége előtt hozzájuthatunk a lakáshoz, viszont az előtakarékossággal járó költségeket továbbra is állni kell.

Azonban ha azt is beleszámítjuk, hogy nem tudunk 4 db lakástakarékot kötni és azt lakáshitellel is ki kell egészíteni, akkor a NOK már kedvezőbbre jöhet ki. Mindent egybevetve a lakáshitelhez képest jóval alacsonyabb, akár még „negatív THM-et” is elérhetünk, de mindenképpen kamatmentes kölcsönhöz jutunk általa.

Mit is kell tudni a NOK-ról?

- A NOK alapvetően az emberek új lakásvásárlási célját kívánja támogatni. Ezt úgy éri el, hogy közösségeket szerveznek, aminek tagjaként mi is befizetővé válhatunk és legkésőbb a futamidő végéig lakáshoz juthatunk.

- A NOK keretein belül megtakarítók éves befizetéseik után 30%-os, legfeljebb évi 300 ezer forint (10 éves futamidő esetén összesen 3 millió, 15 éves futamidő esetén 4,5 millió forint) állami támogatást kaphatnak.

- A konstrukció alapján 10, vagy 15 éven keresztül havonta folyamatosan kell befizetni a közösségbe (aminek létszáma igazodik a futamidőhöz, legalább 120 tagja van).

- 10 és 40 millió forint közötti értékre tudnak a közösség tagjai szerződést kötni, az új lakás vásárlására fordítható összeg pedig a támogatott szerződéses érték (a szerződéses összeg és az állami támogatás összege).

- Legalább 55 ezer Ft-ot kell havonta befizetni, azaz 660 ezer forintot évente megtakarítani. A teljes befizetés az alaprészletből (szerződéses összeg/futamidő) és a havonta fizetendő szervezési díjból (szerződéses összeg 0,1%-a havonta), és hitelfedezeti életbiztosítási díjból tevődik össze (szerződéses összeg 0,02%-a havonta). Ezenkívül a belépéskor 1%-os regisztrációs díjat kell fizetni, és miután megkaptuk az ingatlant, a lakásbiztosítás díját is be kell vállalni.

- Kizárólag új lakóingatlan vásárlása lehet a cél, és a vételárnak a támogatott szerződéses értéket kell elérnie.

- A NOK szabályainak értelmében a három havonta történő sorsoláson kerül kiválasztásra, hogy ki vásárolhat új lakást (innen a lakáslottó elnevezés). A futamidő alatt a közösség összes tagját kisorsolják, tehát mindenki számára biztosított a lakásvásárlás, de a véletlen dönti el, ki mikor kapja meg a pénzt.

- Lehetséges licitálni is, amivel előbbre lehet hozni az ingatlanhoz jutás esélyét. Ilyenkor gyakorlatilag az alap befizetésen felül további pénzösszeget szükséges befizetni, mert a még hátralévő részleteket is teljesíteni kell (a szervezési díjat is). Szerencsés esetben viszont már hamar megkaphatjuk a pénzt az állami támogatással együtt.

- Kiválasztáson nem indulhatunk, ha nem tettünk eleget a fizetési kötelezettségünknek, valamint nem fizettük be a szerződéses érték legalább 20%-át. Ráadásul időközbeni szüneteltetésre nincs mód, ha pedig felmondjuk a szerződést, akkor csak a legalább 10 éves előtakarékossági idő után jár vissza a befizetésünk.

A fentiek alapján a NOK akkor lehet reális megtakarítási mód számunkra, ha a legalább havi 55 ezer forintos befizetést tudjuk vállalni, és emellett a lakásvásárlás időpontjának a kiszámíthatatlansággal is meg tudunk küzdeni. Az ingatlanárak jelenleg emelkedő pályán vannak, így azt kell mérlegelni, hogy mennyit ér számunkra az, hogy esetleg csak évek múlva jutunk hozzá a lakáslottó összegéhez, miközben egy hagyományos lakáshitel vagy a lakástakaréknál az áthidaló kölcsönnel a lakásvásárlást közelebb hozhatjuk.

Ráadásul az így összegyűjtött összeget csak új lakás vásárlására használhatjuk fel, szemben a lakástakarékkal, ahol sokféle lakáscélra költhetjük a megtakarítást. Ha a licittel növelnénk az esélyeinket, akkor eleve nagyobb önerővel kell rendelkeznünk, viszont ilyenkor előnyt jelent, hogy gyakorlatilag kamatmentes hitelből vásárolhatunk magunknak lakást.

A cikk megjelenését a Bankmonitor támogatta.

Tovább a teljes cikkre