Ne hagyd elveszni a milliókat, ha lakáshitelt veszel fel!

Az elmúlt években olyan magas szintre kerültek a lakásárak, hogy a vásárlás a pár éve megszokotthoz képest csak egy nagyobb hitelösszeg, illetve hosszabb futamidő mellett valósítható meg. Azonban ennek is meg vannak a korlátai és a veszélyei, amivel nem árt képbe kerülni. Különösen kockázatos lehet az elsőre kedvezőnek tűnő hosszú futamidő és a rövid kamatperiódus párosa, mert ebben az esetben egy esetleges kamatemelkedés lényegesen emeli a törlesztőt és a teljes visszafizetést. Cikkünkben a buktatók bemutatása mellett, a probléma megoldására is teszünk javaslatot.

Hogyan függ össze a törlesztő és a futamidő?

Az utóbbi években országszerte elszálltak a lakásárak, ami természetesen a lakosság hitelfelvételi szokásain is sokat változtatott. Ugyan a rekord alacsony kamatok mellett azok számára is vonzóbbá vált a lakásvásárlás, akik a válság után elhalasztották azt, viszont most az egekben törő ingatlanárak sokak elé gördítenek akadályokat. Ilyen környezetben, ha valaki meg szeretné szerezni a hőn áhított lakást, nem áll más út előtte, minthogy egyre nagyobb összegű lakáshitelt vegyen fel a kellő nagyságú saját megtakarítás hiányában.

A KSH közelmúltban publikált statisztikája is arra utal, hogy az emberek nemcsak hogy nagyobb összegű hitelt vesznek fel a lakáscéljukra, de a hitel visszafizetésének futamidejét is egyre inkább elnyújtják. Márpedig ez a két jelenség kéz a kézben jár, hiszen a magasabb hitelösszeget sokan csak úgy engedhetik meg maguknak, ha ezzel párhuzamosan a hitel futamidejét is meghosszabbítják.

Emellett több felől is korlátokba ütközünk, hiszen az érvényes szabályok alapján a hitel törlesztője a havi fizetésünk legfeljebb 50 százaléka lehet (400 ezer forintos jövedelem fölött 60 százalék). Ugyanakkor a banki gyakorlat ennél jóval szigorúbban fest, mivel a legtöbbször nem engedik, hogy a havi teher a jövedelem 30-35 százaléka fölé menjen.

Természetesen ekkor, úgy kaphatjuk meg a lakásprojekthez szükséges összeget, ha a futamidőt nyújtjuk el, mert ebben az esetben még lejjebb faraghatunk havi költségből. Úgy szól az összefüggés, hogy adott hitelösszegnél minél hosszabb a futamidő, annál alacsonyabb lesz a havi törlesztőrészlet.

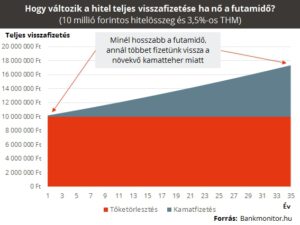

Viszont azt figyelembe kell venni, hogy havi törlesztőnkön belül ilyenkor nagyobb lesz a kamat aránya, ami azt okozza, hogy a teljes visszafizetés lényegesen magasabb lesz. Tehát nem érdemes a lehető legnagyobb futamidő mellett letenni a voksunk, mert összességében jóval többet fizetünk vissza a hitel után.

Példánkban egy 10 milliós hitelt néztünk meg, amit 3,5 százalékos THM mellett tudtunk felvenni. Ha ezt a hitelt 15 éves futamidővel vesszük fel, akkor 71,5 ezer forintos lesz a havi törlesztőnk és a kamatok miatt összességében 12,8 millió forintot fizetünk vissza. Ezzel szemben, ha már 30 évre vesszük fel a hitelt, csak 45 ezerre rúg a havi kiadásunk, viszont összességében már 16,17 millió forint lesz, amit szükséges visszafizetnünk. Így korántsem érdemes a lehető leghosszabb futamidejű lakáshitelre hajtani.

Így lehet még javítani a helyzeten

Ugyan a kinézett ingatlan vételára alapvetően behatárolja a mozgásterünk, és a jövedelmünk is nagymértékben szűkíti a lehetőségeket, mégis azt lehet mondani, hogy a lehető legrövidebb futamidőre kell törekednünk, ahol a törlesztő még nem megterhelő számunkra. Hüvelykujjszabályként azt lehet mondani, hogy a lakáshitelnél 20 éven túl már ne nyújtsuk a futamidőt.

Ugyanakkor a jegybank statisztikái is rávilágítanak, hogy sokan úgy igyekeznek a hitelösszeget magasabbra tornászni, hogy nem csak futamidőt tolják ki, de rövid kamatperiódusú hitelt is választanak. Ez nem véletlen, mert most ezek a hitelek már átlagos jövedelemmel is 3 százalék alatti kamattal elérhetők, így egy viszonylag alacsonyabb törlesztővel, nagyobb hitelösszeg is kijöhet. Ugyanakkor felvállaljuk vele azt a kockázatot, hogy időközben emelkedhet a hitelkamat, ami a törlesztőt is megdobja.

Márpedig a mostani alacsony szintről indulva ennek már a közeljövőben is különösen nagy esélye van. Ha hosszú futamidőre rövid kamatperiódussal vesszük fel a hitelt, nemcsak a havi törlesztőnket emeli meg egy kamatemelkedés, de a teljes visszafizetésünk is jelentősen megugrik.

Ennek a kockázatnak nem érdemes kitenni magunkat, éppen ezért érdemes egy hosszabb, 5-10 éves kamatperiódus mellett dönteni. Ugyan itt magasabb lesz a fizetendő kamat és törlesztő, de még így is olyan alacsony szinten rögzíthetjük a törlesztőnk, amennyit pár éve még egy rövid kamatperiódusú hitelért is kifizettünk.

Emellett amennyiben lehetőségünk van rá, érdemes kihasználni minden támogatási lehetőséget. Nem lehet hangsúlyozni eléggé, milyen nagy segítséget jelent a lakástakarék, hiszen ezzel előre takarékoskodva az önerőnket is tudjuk gyarapítani, de a hitel mellett párhuzamosan indítva is jelentős pénzügyi előnyt érhetünk el az előtörlesztés révén.

Ezenkívül számos családnak még a CSOK jelenthet segítséget a magas ingatlanárak mellett. Itt a meglévő/vállalt gyermekek számától illetve a lakás méretétől függően 600 ezertől 2,75 millió forintig terjed a támogatás, ha használt lakásra használjuk fel. Ugyanakkor új építésű lakás esetén 3 gyermek vállalásával a 10 milliós támogatásra és az ehhez járó legfeljebb 10 milliós kedvezményes hitelre is jogosultak lehetünk (CSOK 10+10).

Tovább a teljes cikkre