7 életmentő tipp, ha lakáshitelt vennél fel

Miért életveszélyes hirtelen felindulásból még azelőtt lefoglalózni egy ingatlant, hogy a lakáshitelt elintéztük volna. Legalább ellenőriztük volna a hitelképességünket, esetleg kiválasztottuk volna a finanszírozó bankot? Miért nem feltétlenül az a legjobb hitel számunkra, amelyiknek legalacsonyabb a havi törlesztője? Hogyan lehet több millió forint különbség visszafizetésben két azonos összegű lakáshitel között? Többek között ezekre is válaszolnak a Bankmonitor.hu szakértői.

1. Ne foglalózd le az ingatlant addig, amíg nem kerested meg a finanszírozó bankot!

A Bankmonitor.hu hitelszakértői gyakran találkoznak olyanokkal, akik megtalálták álmaik ingatlanját, amit azután azonnal le is foglalóztak, nehogy lemaradjanak róla. Nincs is ezzel gond akkor, ha teljes egészében saját forrásból fizetnék ki a vételárat, ám ha lakáshitelre is szükség van, akkor ezzel alaposan megnehezíthetik a saját dolgukat. Egyrészt ott lesz rögtön az időkényszer, hiszen az adásvételi szerződésben rögzítik a fizetési határidőt is, amiből ha kicsúsznak, kötbért kell fizetniük. A koronavírus járvány miatt pedig a banki és a hitelfelvételhez kapcsolódó folyamatok – közjegyző, Földhivatal, ügyvéd, értékbecslő – bizony lelassultak, így könnyen előfordulhat, hogy a “békedidőben” általánosnak mondható 1-1,5 hónapos átfutási idő megnyúlik.

Még rosszabb a helyzet akkor, ha a vevő nem megfelelően mérte fel a hitelképességét, így valamilyen oknál fogva végül nem kapja meg a szükséges pénzösszeget. Ilyen lehet például az, ha katás vállalkozó venne fel hitelt, hiszen van olyan bank, amelyik a kisadózókat jelenleg nem hitelezi, míg máshol minimum 2 éves működést várnak el a katás egyéni vállalkozóktól. De az is negatívan befolyásolja a hitelképességet, ha valaki a járvánnyal sújtott ágazatok valamelyikében dolgozik (pl: vendéglátás, turizmus, rendezvényszervezés), ugyanis a bankok ezeknél rendkívül óvatosak jelenleg. Amennyiben pedig a vevő végül nem kapja meg végül a hitelt, akkor akár a kifizetett foglalót is elbukhatja.

Bankmonitor tipp: Érdemes már akár az ingatlankeresés előtt megkeresni a finanszírozó bankot és ellenőrizni a hitelképességet, valamint azt, hogy a jövedelmünk alapján mekkora hitelösszegre számíthatunk. Ekkor tájékozódhatunk a bank ingatlanfedezettel szemben támasztott elvárásaival is, így a lakáskeresés során már erre is oda tudunk figyelni.

2. Készíts finanszírozási tervet!

Mivel nagyon sok támogatás érhető el jelenleg a lakásvásárlók számára, érdemes az elején ellenőrizni, hogy ezek közül melyekre vagyunk jogosultak. Itt a csok (családi otthonteremtési kedvezmény), a falusi csok, valamint a csok-hoz kapcsolódó, max. 3% kamatú csok-hitel a legfontosabb, már csak azért is, mert a csok-kal vásárolt (használt vagy új építésű) lakások esetében a vagyonszerzési illetéket elengedik, az új építésű ingatlanoknál pedig még az 5%-os áfa is visszaigényelhető.

Bankmonitor tipp: talán furcsa elsőre, de a Babaváró jogosultságot is érdemes ellenőrizni, hiszen ez is fordítható lakásvásárlásra, ráadásul plusz előny, hogy ennek 75%-a is önerőnek számít egy lakáshitelnél, ami jól jöhet, ha nincs elegendő saját megtakarításunk a lakáskölcsönhöz. (Hogy ez pontosan mit is jelent, arról itt írunk részletesen.)

3. Ha lehetséges, válassz minősített fogyasztóbarát lakáshitelt!

A jelzáloghitelt kínáló hazai bankok mindegyike kínál úgynevezett minősített fogyasztóbarát lakáshiteleket (MFL), amelyeknek számos előnye van a piaci konstrukciókhoz képest. Az egyik ilyen a kedvezőbb kamatszint, amit jól mutat, hogy a Bankmonitor lakáshitel kalkulátor találati listáját csaknem minden esetben fogyasztóbarát hitelek vezetik.

Fontos előny az is, hogy a bank köteles tartani a hiteligényléskor beadott feltételeket, vagyis itt nem fordulhat elő, hogy az igénylést követően – ám még a szerződés aláírását megelőzően – emelkedjen a kamat. Kevesen emelik ki, de nagyon fontos az is, hogy kamatperiódus fordulókor lehetőség van kamatperiódust váltani, mégpedig újabb bírálat és hiteligénylés nélkül, ráadásul emiatt az eredeti kamatfelár sem változhat. Az adós szempontjából rendkívül fontos az is, hogy az MFL-eknél a feltételhez kötött kedvezmények – például amikor meghatározott jövedelem számlára érkeztetésekor kamatkedvezmény jár – nem veszíthetők el véglegesen, csak addig, amíg az elvárt feltétel nem teljesül újra. Az pedig nagyon nem mindegy, hogy a kamat egy mulasztás miatt évtizedekre, vagy esetleg csak hónapokra emelkedik meg.

Bankmonitor tipp: amennyiben van élő lakástakarékod, akkor a lejáratot követően ebből elő- és végtörlesztési költség nélkül csökkentheted meglévő fogyasztóbarát lakáshiteled tőketartozását. A piaci hiteleknél ennek költsége jellemzően 1-1,5%, vagyis 3 millió forint betörlesztése például 30-45 ezer forint kiadással is járhat.

4. Gondosan válassz kamatperiódust!

Egy lakáshitel esetében nagyon fontos a megfelelő kamatperiódus kiválasztása, hiszen a kamatperiódus alatt a bank nem módosíthat egyoldalúan a kamaton, vagyis nem nőhet a havi törlesztőrészletek nagysága. Ma már a lakáshitelt igénylők csaknem kizárólag az úgynevezett hosszú kamatperiódusú, vagyis 5 vagy 10 évre rögzített kamatú, valamint végig fix kölcsönöket keresik. Ugyanakkor ezek kamatszintje nem azonos, a Bankmonitor lakáshitel kalkulátor szerint például egy 15 millió forint összegű, 10 éves futamidejű hitel havi törlesztője 5 éves kamatperiódusnál 81 188 forintnál kezdődik, míg 10 évig illetve futamidő végéig fix kamattal 85 599 Ft-nál és 92 767 Ft-nál kezdődik ugyanez. Bár csábító ezek közül kapásból a legolcsóbbat választani, a hosszabb kamatperiódus mindenképpen nagyobb kiszámíthatóságot, biztonságot jelent. Különösen úgy, hogy a hitelkamatok jelenleg több éves mélyponton vannak, így innen van lehetőség felfelé elmozdulni.

Bankmonitor tipp: látható, hogy egy adott kamatperióduson belül is óriási a szórás a havi törlesztők között, mégpedig olyannyira, hogy van olyan bank, ahol többet kell fizetni a 10 éves kamatperiódusú hitelért, mint máshol a végig fix kamatúért. Az ilyen ziccert pedig vétek kihagyni.

5. Óvatosan kalkulálj a havi törlesztővel!

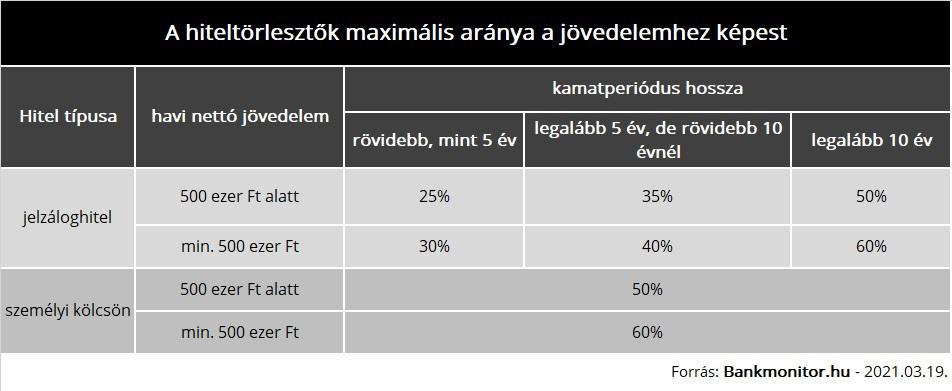

Az, hogy valaki mekkora összegű hiteltörlesztőt vállalhat be, elsősorban attól függ, hogy mekkora az igazolt jövedelme. A JTM-szabály – jövedelemarányos törlesztőrészlet-mutató – alapján egy legalább 10 éves kamatperiódusú lakáshitelnél 500 ezer forint nettó kereset alatt maximum 50% lehet a hiteltörlesztők aránya, míg félmillió forinttól 60% a plafon. Ez azonban csak a jogszabály biztosította maximum, a bankok dönthetnek úgy, hogy ennél óvatosabban hiteleznek. De maguknak az adósoknak sem feltétlenül muszáj elmenni a “falig”, hiszen élethelyzettől függ, hogy valaki képes-e hosszú távon lemondani a jövedelme feléről.

Bankmonitor tipp: adott hitelösszeg mellett a havi törlesztőt a futamidő meghosszabbításával lehet lecsökkenteni: például egy 15 millió forintos lakáshitelnek 15 éves futamidővel 106 ezer Ft a törlesztője, míg 20 évre 86 ezer Ft-ot kell rá fizetni. Ugyanakkor a futamidő kitolása azzal jár, hogy nagyobb lesz a teljes visszafizetendő összeg, hiszen tovább használjuk a bank pénzét.

6. Keresd meg a számodra elérhető legkedvezőbb ajánlatot!

Több mint egy tucat magyar bank kínál lakáshiteleket, és mint minden termék vagy szolgáltatás esetében, itt is számos különbség van ezek között. Eltérhetnek például a kamatok, a fedezetként bevont ingatlannal kapcsolatos feltételek, az elvárt minimális jövedelem, de abban is jelentős eltérések lehetnek, hogy ugyanakkora jövedelem igazolásával mekkora hitelösszeget hajlandó megadni a bank. Ezért lehet nagy segítség a Bankmonitor lakáshitel kalkulátora, ami a személyes beállítások alapján rendezi sorba a bankok hiteleit.

Gyakran előfordul, hogy a lakáshitel iránt érdeklődők első körben a számlavezető bankjuktól kérnek ajánlatot, abban bízva, hogy meglévő ügyfélként biztosan kedvezményekre számíthatnak. Ez lehetséges, ám azzal tisztában kell lenni, hogy egy bankfiókban dolgozó szakember kizárólag a saját bankjának termékeiből tud ajánlani, bankfüggetlen összehasonlítást ő biztosan nem végez számunkra.

7. Kérd hitelszakértő segítségét, ha már egyszer számodra ez ingyenes!

Egy lakáshitel felvétele a családok többsége számára hosszú évtizedes elköteleződést jelent, ami alapvetően meghatározza a következő időszak pénzügyi lehetőségeit. Éppen ezért érdemes lehet hitelszakértő segítségét igénybe venni, aki tisztában van a buktatókkal és jól ismeri a bankok aktuális hitelezési gyakorlatát. Mert az, hogy egy ismerős egy bizonyos banktól kapta pár hónappal ezelőtt a legkedvezőbb ajánlatot, egyáltalán nem jelenti azt, hogy nekünk is az a bank lesz a legkedvezőbb. Ráadásul a hitelszakértő szolgáltatásai a hiteligénylő számára ingyenesek.