Sötét felhők tornyosulnak a budapesti irodisták feje fölött

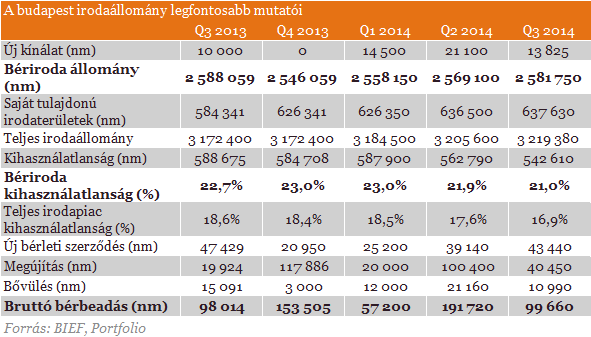

Ötéves mélyponton áll a kihasználatlanság a budapesti bérirodapiacon, miközben év első kilenc hónapjában összesen 348 560 négyzetmétert adtak bérbe, ami 43%-os emelkedést jelent az előző év azonos értékéhez képest. Ezek rendkívül biztató számok, azonban a képet arányalja, hogy a harmadik negyedév teljesítménye jelentősen elmaradt a rekorderős másodikétól. Irodapiaci körképünkben annak próbáltunk utánajárni, hogy valódi, tartós fellendülésről vagy csak átmeneti javulásról van szó, illetve hogy milyen hatása lehet az új fejlesztések hiányának.

Óvatos javulás

Fundamentális erősödést láthattunk az elmúlt hónapokban a magyarországi ingatlanpiacon: nőtt a kihasználtság, stabilabbá váltak a bérleti díjak és több bérlő jelent meg a piacon. Ezt megerősítik a Market Sentiment Survey adatai is, a felmérés első félévre vonatkozó egyik legfontosabb megállapítása az, hogy az irodapiac felsőbb szegmenseiben érzékelhetően nőttek a bérleti díjak. A ciklus változását jelzi az is, hogy a tipikus bérleti díjak távolodni kezdtek a minimum bérleti díjaktól, míg az elmúlt években ennek pont az ellenkezője volt megfigyelhető.

Az elemzői konszenzus szerint megtorpanás nem várható a közeljövőben, mind a bérlők, mind a befektetők részéről emelkedő aktivitásra számíthatunk. Óvatosnak kell lenni azonban, mivel továbbra sem várható a fejlesztési volumen jelentős megugrása, az új termékek hiánya pedig természetes korlátot jelent a befektetési volumen növekedésének és a bérlői piacon is limitálhatja a mozgást.

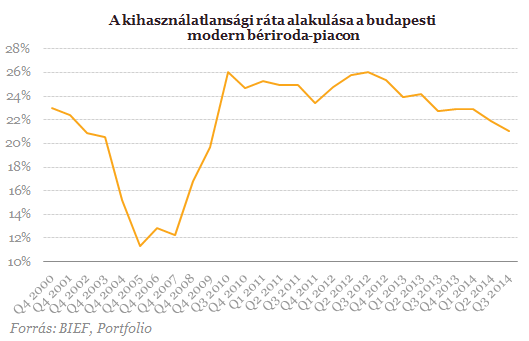

Csökkenő kihasználatlanság

Az irodapiaci kihasználatlansági mutató a harmadik negyedév végén 16,9%-on állt, amely negyedéves viszonylatban 0,7 százalékpontos, éves viszonylatban 1,7 százalékpontos csökkenést jelent. Ez egyébként egyben egy 5 éves mélypontot jelöl, ami azt jelenti, hogy kihasználatlanság visszatért a válság kezdete előtti szintre. A piaci szempontból talán még relevánsabb bériroda állomány kihasználatlansága azonban még jelenleg is 20% fölött (21%) áll – igaz, szintén fokozatosan csökken. Bár ez a legalacsonyabb érték 2009 óta, a rátát az egészséges piaci működés érdekében 8-10% körüli értékre kellene visszaszorítani, ekkor indulhatnának el ugyanis valószínűleg az újabb spekulatív fejlesztések.

A kihasználtság növekedésének legnagyobb nyertesei az “A” kategóriás irodaházak lehetnek, melyek nagy valószínűséggel elszívják majd a bérlők egy részét az alacsonyabb kategóriájú épületekből. Kihasználtság szempontjából részpiacok tekintetében hosszú idő óta Dél-Buda teljesítménye (11,3%-os ráta) a legjobb, míg a legmagasabb kihasználatlanságot továbbra is az agglomerációban mérhetjük (33%).

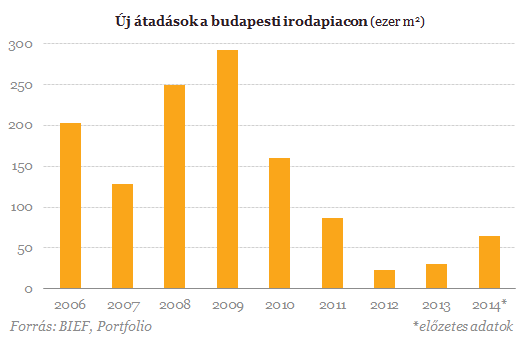

Kevés az új fejlesztés

2014-ben eddig négy irodaház átadásra került sor Budapesten. Márciusban a Horizon Development fejlesztésében készült el az Eiffel Palace, 14 500 négyzetméter bérbeadható területtel. A Bajcsy-Zsilinszky úti prémium kategóriás ingatlant nyáron, egy sokat vitatott tranzakció során, 45,3 millió euróért megvásárolta a Magyar Nemzeti Bank. Júniusban az “A” kategóriás Váci Corner Offices nyílt meg 21 100 négyzetméteren a HB Reavis Csoport kereskedelmi ingatlanfejlesztő első magyarországi irodaépületeként a Váci úti irodafolyosón. Augusztusban a Váci úti Vision Towers északi tornya került átadásra, a Futureal fejlesztésében. A 11 125 négyzetméternyi bruttó bérbeadható területtel rendelkező irodatornyot, a projekt első ütemét, alig több mint egy hónappal később megvásárolta az Erste Nyíltvégű Ingatlan Befektetési Alap. Az, hogy milyen vételáron teljesült a tranzakció, egyelőre ismeretlen, annyit tudhatunk, hogy a fejlesztés teljes költsége 40,5 millió euró volt. Szintén a harmadik negyedévben zajlott le egy kevésbé jelentős átadás, a 2700 négyzetméteres Ilka Corneré. Az idei évben várható még a 6200 négyzetméteres alapterületű Corvin Corner irodaház átadása, szintén a Futureal fejlesztésében.

A Budapesti Ingatlan Tanácsadók Egyeztető Fórumának adatai szerint a teljes budapesti irodaállomány, beleértve a saját tulajdonú és a spekulatív épületeket 2014 harmadik negyedévének végén elérte a 3,2 millió négyzetmétert. 2016 végéig nagyjából 80 ezer négyzetméternyi irodaterület átadása várható, melynek 40%-ára már előbérleti szerződést kötöttek, így számíthatunk arra, hogy hamarosan hiány lép fel a magasabb kategóriás irodák piacán, ami a bérleti díjakat felfelé, a hozamokat pedig lefelé hajthatja. A JLL elemzése szerint miközben a fejlesztők szép lassan visszatérhetnek Budapestre, a piaci kondíciók várhatóan inkább a bérbeadóknak kedveznek majd. Az árverseny, melyet az elmúlt években megfigyelhettünk, lassan el fog tűnni, a bérleti díjak pedig idővel elérhetik a válság előtt megszokott szinteket. A JLL arra számít, hogy 2014-ben a teljes befektetési volumen elérheti a 600 millió eurót, ami mindenképp nagy ugrás a 2013-ban regisztrált 320 millióhoz képest, ráadásul szintén kedvező folyamatnak tekinthető, hogy tavalyhoz képest idén nőtt az intézményi befektetők szerepe. A befektetési volumen növekedése pedig a likviditást is növeli a piacon, ami újdonsült lendületet adhat az új fejlesztéseknek is.

Növekvő tranzakciószám

2014 első kilenc hónapjában összesen 528 bérleti szerződést regisztrált a BRF. A bruttó bérbeadás volumene a harmadik negyedévben 99 660 négyzetméter volt, ami ugyan közel azonos a 2013 harmadik negyedévében mért értékkel, de csupán 52%-a a második negyedévben mértnek. Január és szeptember között összesen 348 560 négyzetmétert adtak bérbe, ami az előző év első kilenc hónapjában mért volumenhez képest 43%-os emelkedést jelent. Ez önmagában kedvező adat, azonban árnyalja a képet, hogy az első félév adatai alapján még 71%-os növekedésről lehetett beszélni.

A nettó abszorpció 34 ezer négyzetméter volt, ami ugyan elmarad az előző negyedévben mért 46 ezertől, de továbbra is jó hír, hogy egyáltalán lehet ilyenről beszámolni. Ráadásul bár a bruttó bérbeadások jelentősen elmaradtak a második negyedévben tapasztalttól, szintén pozitív, hogy a piac szempontjából fontos nettó abszorpció már nem mutat akkora visszalépést. A nettó abszorpció mértéke, más néven piaci felszívás azokra a területekre koncentrálódik, amelyek új területként találnak bérlőre, vagyis nem tartoznak sem a bérlethosszabbítás, sem az előbérlet kategóriájába. Az irodapiac jelene és jövője szempontjából ez az egyik legfontosabb adat, ami megmutatja, hogy ténylegesen milyen a bővülés mértéke, és hogy van-e érdemi kereslet az új területek iránt.

Az átlagos tranzakcióméret a harmadik negyedévben 548 négyzetméter volt, amely 54%-a az előző, kiemelkedő negyedévben rögzített átlagnak. A kereslet összetételét tekintve az első negyedévben az új bérlők (44%) domináltak, a második negyedévben a bérbeadások túlnyomó része (53%) szerződés-hosszabbítás volt, a harmadik negyedévben pedig ismét az új szerződések (43%) tették ki a bérbeadás legnagyobb hányadát.

A legnagyobb üzletek

Az első negyedévben a legnagyobb tranzakció a Lufthansa szerződéshosszabbítása volt az Infopark E épületében 4500 négyzetméteren, míg a legnagyobb új bérbeadás a Krisztina Palace-ban történt 3150 négyzetméterre. Tovább bővítette irodáját a GE 2900 négyzetméterrel a Váci Greens-ben, amely egyúttal a negyedév legnagyobb területbővülése is volt.

A legnagyobb tranzakciók a második negyedév során szerződés-hosszabbítások voltak: a Spirál Irodaházban 29 000 négyzetméteren, valamint a City Gate-ben 13 000 négyzetméteren. Két nagy volumenű előbérleti szerződés került lezárásra a Váci úti folyosón: 8500 négyzetméteren a V17-ben, valamint a GE Healthcare 6400 négyzetméterre kötött előbérletet a Váci Greens C-ben. A legnagyobb új szerződést egy állami cég kötötte az M3 Business Centerben 5900 négyzetméteren, a Vodafone pedig 5300 négyzetméterrel növelte jelenlegi irodaterületét az Aréna Cornerben. 2014-ben eddig 6200 négyzetméteren történt tranzakció a belvárosi Bank Centerben, melynek 55%-a vonatkozott új bérleti szerződésekre és összesen 2800 négyzetméteren történt megállapodás hosszabbításról.

A harmadik negyedévben a két legnagyobb szerződés egyike a City Gate irodaházban történt szerződés-hosszabbítás volt 8500 négyzetméteren, míg a másik egy állami bérlővel kötött 6000 négyzetméterre szóló új szerződés a Twin Office Centerben. Október végén az IMMOFINANZ Group számos bérleti szerződést aláírt, több mint 8000 négyzetméteren, irodai és logisztikai ingatlanokra vonatkozóan egyaránt: a legjelentősebb tranzakció a Tempus Közalapítvány 2000 négyzetméteres irodabérlése volt a Greenpoint7 irodaházban. Egy másik kormányzati szervezet pedig egy 2500 négyzetméteres irodát bérelt a felújításra kerülő Central Business Centerben.

Mi vár Budapestre?

A JLL befektetőknek készült 2014-es útmutatójában kiemelte, hogy a budapesti irodapiac legjelentősebb bérlői jól ismert, nemzetközi cégek és a megjelenésük óta eltelt 10-15 évben szinte mindegyikük bővítette az általuk bérelt irodaterületet, hosszú távú terveik között sok esetben további bővítés szerepel, a szerződések újratárgyalása és meghosszabbítása pedig folyamatos. A kisebb cégek szerepe sem elhanyagolható, a kis- és mikrovállalkozások adják a budapesti irodapiac bérlői aktivitásának 20-25%-át. A sikeres start-upok (elsősorban az IT szegmensben) pedig egyre több esetben prémium kategóriás irodaházakba költöznek be, ami szintén érdekes folyamatot indíthat el a budapesti piacon.