Mennyit ér a lakásod/házad? Mutatjuk, hogyan számolják ki!

Mennyit ér a fedezet? Az igényelhető hitelösszeg nagysága lakáshitel esetében közel sem csak a jövedelemtől, hanem a fedezetül felajánlott ingatlan értékétől, állapotától is függ. Az egyes lakások értékelése azonban igen eltérő lehet – az értékbecslő és a bank számos szempontot figyelembe vesz – a maximális hitelösszeg megállapításakor. Éppen ezért a Bankmonitor szakértői utánajártak az ingatlanok értékelési elveinek.

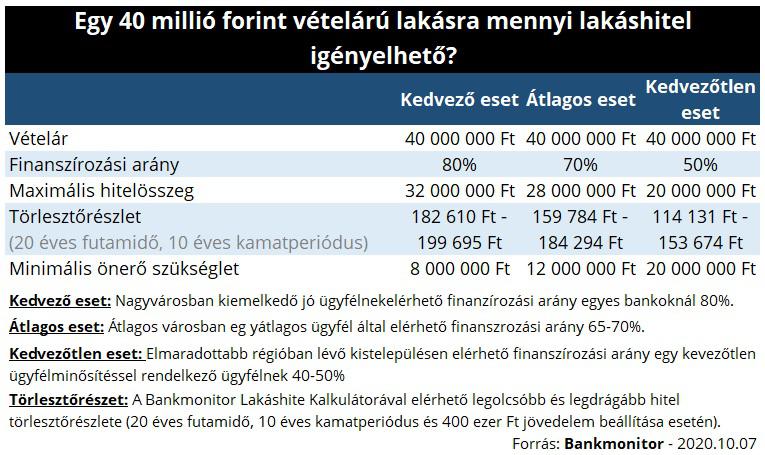

Azzal mindenki tisztában van, hogy egy lakáshitelnél a jövedelem mellett az ingatlan értéke is befolyásolhatja a felvehető hitelösszeg nagyságát. De mennyit ér a lakás/ház? A jogszabály alapján ugyanis a forgalmi érték maximum 80 százalékát kaphatja meg az igénylő lakáshitelként, vagyis legalább 20 százalék önerőre szükség van a vásárláshoz.

Sőt, a legtöbb esetben a bankok ennél szigorúbbak: az ingatlan alapján felvehető hitelösszeget számos tényező befolyásolhatja. Az ingatlan/település földrajzi elhelyezkedése pedig nincs köztük, ennek közvetlen hatása nincsen az adható hitelösszegre.

Az adott régió fejlettségi szintjének viszont igenis lehet hatása az igényelhető összegre, vagyis közvetett módon mégis befolyásolja a maximális hitelösszeg nagyságát a földrajzi elhelyezkedés.

Tisztázni kell azonban, hogy a forgalmi érték nem azonos feltétlenül a vételárral. A forgalmi érték ugyanis az az ár, amelyet az adott helyzetben az értékbecslő az ingatlan értékének tekint, ez pedig könnyen elérhet az adásvételi szerződésben szereplő vételártól. Márpedig a bankok a forgalmi értékből indulnak ki az adható hitelösszeg meghatározásakor.

Mitől függ az, hogy a forgalmi értéknek hány százalékát hitelezi meg a bank?

1. Jogszabályi korlát

Az adósságfék szabály alapján a forgalmi érték maximum 80 százaléka lehet a hitel összege, ettől egyik bank sem térhet el kedvezőbb irányba. Vagyis szükség van a vásárláshoz minimum 20 százalék önerőre. Kivéve, ha az adós felajánl egy másik ingatlant is fedezetként, ebben az esetben ugyanis a két ingatlan együttes forgalmi értékéből indul ki a bank: akár a teljes vételárat meg lehet finanszírozni hitelből, amennyiben a jövedelem is elbírja a törlesztőrészlet nagyságát.

2. A település típusa, mérete és elhelyezkedése

Egyáltalán nem mindegy, hogy Budapesten, egy megyeszékhelyen, egy nagyobb – 20- 30 ezer lakosú – városban, vagy éppen egy kisebb községben, faluban fekszik a kiszemelt ingatlan. Teljesen mások a munkahelyi lehetőség és ezáltal a fizetések is a különbözőek. Ez pedig hatással van a fizetőképes keresletre. De természetesen jóval kevesebben keresnek lakást egy kis faluban, mint egy nagyvárosban, ami befolyásolja, hogy a bank – abban az esetben, ha az adós nem fizet szerződés szerint – milyen értéken és mennyi idő alatt tudná eladni a fedezeti ingatlant.

A település elhelyezkedése sem mindegy: egy kisebb község is lehet vonzó a lakásvásárlók számára, amennyiben egy nagyobb város mellett fekszik.

3. Hol helyezkedik el a lakás a településen?

Az sem mindegy, hogy az ingatlan hol helyezkedik el a városon belül. (Ez természetesen nagyobb városoknál lehet lényeges kérdés.) A kevésbé frekventált városrészen fekvő lakások finanszírozási aránya ugyanis alacsonyabb lehet – amellett, hogy a forgalmi érték is gyakran kisebb -, sőt lehetnek olyan településrészek, ahol egyáltalán nem finanszíroznak a bankok.

4. Az ingatlan típusa mennyire gyakori az adott településen, településrészen

Egyáltalán nem mindegy, hogy milyen ingatan típusról beszélünk: lakás – családi ház, tégla – panel. Ha az adott városban elvétve találni ilyen ingatlant, akkor vélhetően nem is nagy iránta a kereslet. Ez akkor hátrányos, ha a házat értékesíteni kellene: nehezen, esetleg csak nyomott áron lehetne eladni az épületet.

Hasonló a helyzet, ha egy nagyon kis településen egy nagy értékű házat kellene meghitelezni. Az adott helyen valószínűleg kevesen szeretnének, tudnának ilyen házat venni, emiatt egy esetleges kényszer értékesítés során jóval olcsóbban lehetne eladni az ingatlant.

5. Az adós ügyfélminősítése

Meglepő módon nem csak a lakáson múlik az, hogy mekkora hitelösszegre lehet az adós jogosult a fedezeti ingatlan alapján. Elképzelhető, hogy ugyanazt a vételárat megfinanszírozza a pénzintézet az egyik igénylőnél, míg a másiknál nem. Méghozzá úgy, hogy a jövedelemben sincs eltérés. A finanszírozási arány meghatározásánál ugyanis fontos szempont lehet az ügyfélminősítés is. Például számítanak az adós úgynevezett demográfiai adatai is: életkor, iskolai végzettség, foglalkozás, lakóhely…

Ha a bank jó adósnak tartja az érdeklődőt, akkor nagyobb eséllyel nyújt számára magasabb összegű hitelt, akár a vételárat is nagyobb mértékben hajlandó megfinanszírozni.

6. Az aktuális gazdasági környezet

A jelenlegi helyzet jó példa lehet a gazdasági környezet hatásának szemléltetésére. A jelenlegi vírusveszély és gazdasági visszaesés miatt a bankok óvatosabban hiteleznek. Ez pedig megmutatkozik az ingatlanok értékelésében is: gyakran vételárnak jóval kisebb mértékét – előfordul, hogy csupán a felét – hajlandók megfinanszírozni a pénzintézetek.