Hogyan menj biztosra, ha most vennél fel hitelt a lakásvásárláshoz?

Hitelt vennél fel? Lakásvásárlás előtt állsz és a pandémiás időszak bizonytalanságai miatt szeretnéd úgy letenni a foglalót, hogy biztosan megkapd a hitelt? Az alábbiakban szakértőnk, Fancsali Judit, az Egyről a kettőre blog szerzője megmutatja, hogyan biztosíthatod be a kamatokat és intézheted el a papírmunkát már a keresgélés alatt.

Hitelt nem mindig egyszerű felvenni. Mi több, sok változás volt mostanában a bankok bírálati gyakorlatában és egy esetleges második hullám esetén a bankok kockázatérzékenysége újra kiéleződhet, a megfelelő ingatlan megtalálásáig akár a hitelkamatok is emelkedhetnek. Nézzük, mit tehetünk.

Hogyan hatott a bankok hitelezési hajlandóságára a koronavírus-járvány?

A COVID-19 járványhoz hasonló, rendkívüli időszakokban minden piaci szereplő a túlélésre koncentrál. Nincs ez máshogy a hitelintézetek és bankok esetén sem. Számukra hitelezési szempontból jelenleg a legnagyobb kockázat az elnyúló vagy akár tartós keresőképtelenség, mely számos ágazatot és munkakört veszélyeztet.

A bankok eddig nagyon alacsony kamatfelárral hiteleztek (sokan nem tudják, de fogyasztóbarát hitelnél törvényi maximum is van rá – mindössze 3%) és még sok bank hitelez is, ám ha a koronavírus egészségügyi védő-intézkedései okán kialakuló gazdasági hatások egyértelműen beazonosíthatóak lesznek, akkor akár a jelenlegi kamatfelárak is elkezdhetnek növekedni. Egyéb eszközük – mellyel eddig is több bank élt – az elfogadható jövedelmek, fedezetek, meglévő hitelek, futamidők és egyéb objektív vagy szubjektív faktorok szigorítása. Ezek beazonosítható és megfelelő felkészüléssel kivédhető kockázatokat jelentenek a hitelfelvétel előtt állók számára. Nézzük a legfontosabbakat.

Lakást, házat keresel? Nézz szét az Ingatalantajolo.hu oldalunkon!

1) Hitelképesség

Hitelfelvételt megelőzően a bankok alaposan megvizsgálják a kölcsönt igénylő személy vagy vállalat jövedelmi/bevételi és vagyoni helyzetét, hiszen igyekeznek biztosítani maguknak azt, hogy az általuk kölcsönadott összeget a hitelfelvevő képes lesz folyamatosan törleszteni.

A hitelképességet a bank a hitelbírálat vagy az előbírálat során vizsgálja meg. Alapvetően az aktuális jövedelmi és fedezeti viszonyok szerint hozza meg a döntését, például meghatározza a minimálisan elfogadható jövedelem szintjét, az elfogadható jövedelemtípusokat, a jövedelem terhelhetőségének mértékét vagy éppen azt, milyen tevékenységi szektorokat, milyen iparágból származó bevételeket tart elfogadhatónak. Amit jelenleg tudni érdemes, hogy vannak bankok, amelyek a járvány okozta gazdasági bizonytalanságok hatására már emelték a minimálisan elfogadható jövedelmek szintjét, korlátozták bizonyos jövedelemtípusok beszámíthatóságát (például a készpénzes jövedelmet, határozott idejű bért vagy éppen a KATA-s bevételt) és csökkentették a jövedelemarányosan maximálisan vállalható törlesztőrészlet nagyságát. Sőt néhány bank hitelbírálatkor bizonyos foglalkoztatási szektorokból származó jövedelmek elfogadhatóságát is alaposabban mérlegeli. Tehát számos esetben még a bankválasztás és a hitelbírálat előtt érdemes először feltérképezni, melyik hitelintézetnél vagyunk még a jelenlegi helyzetben is hitelképesek.

2) Fedezet

A fedezet, vagyis az az ingatlan, mely a hitel visszafizetésének előzetesen megállapított feltételei nem teljesülése esetén a bank utolsó mentsvára a kitettsége behajtására, ugyancsak fontos sarokköve lehet egy hitelkonstrukciónak, például lakásvásárlás esetén egy jelzáloghitelnek.

A koronavírus-járvány hatására ezen a területen néhány bank ugyancsak élt különféle szigorításokkal. Például eddig számos hitelcél esetében a fedezet maximális hitelezhetőségét a törvényi maximum 80 százalékában adták meg, viszont az elmúlt hetekben több hitelintézet – remélhetőleg átmenetileg – ezt az ennél szigorúbb, 70 százalékra csökkentette. Ugyanígy sok szakértő arra számít, hogy az eddig elfogadható fedezetek köre, amelybe a nyaralók, külterületi, egyéb hasznosítású vagy kevésbé likvid települések ingatlanjai is beletartozhattak, ugyancsak szűkülhet. Ezen felül pedig szigorodhatnak a szükséges önerővel kapcsolatos elvárások is: pótfedezet esetén eddig több bank is eltekintett az önerőtől, ezek azonban jellemzősen kockázatosabb ügyletek, így a jövőben ez a gyakorlat is változhat.

3) Hitelkamatok

A hitelek felvételénél természetesen nagyon nem mindegy, milyen kamatfeltételeket választunk. Fajsúlyos kérdések, hogy mekkora legyen a havi törlesztőrészlet, a kamatperiódus vagy a hitel futamideje, és gondos kiválasztásukkal százezreket spórolhatunk meg – még a jelenlegi helyzetben is, amikor a hitelkamatok nagysága rövid időn belül sokat változhat.

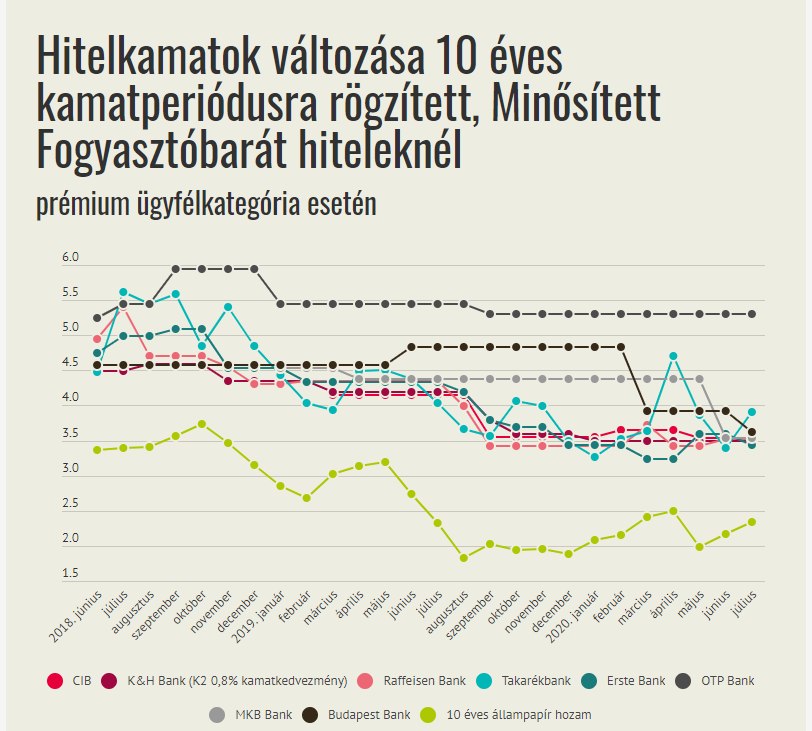

A fenti ábrán összeszedtem, hogy a Minősített Fogyasztóbarát Hiteleket kínáló, hazai bankok milyen hitelkamatokat kínáltak 10 éves kamatperiódusú konstrukcióikra 2018 júniusától kezdődően, vagyis az elmúlt két évben. Látható, hogy a bankokat csoportokra oszthatjuk. Egyes pénzintézetek árazása rögzítettebbnek tűnik a többinél, őket egyedi kamatalkuk vagy kuponkedvezmények során lehet versenybe hozni. Mások dinamikusan lekövetik a kamatváltozást, megint mások pedig inkább ritkábban változtatnak a kamatokon és árazásuk például a prémium ügyfélszegmensben nagyon versenyképes.

Lakást, házat keresel? Nézz szét az Ingatalantajolo.hu oldalunkon!

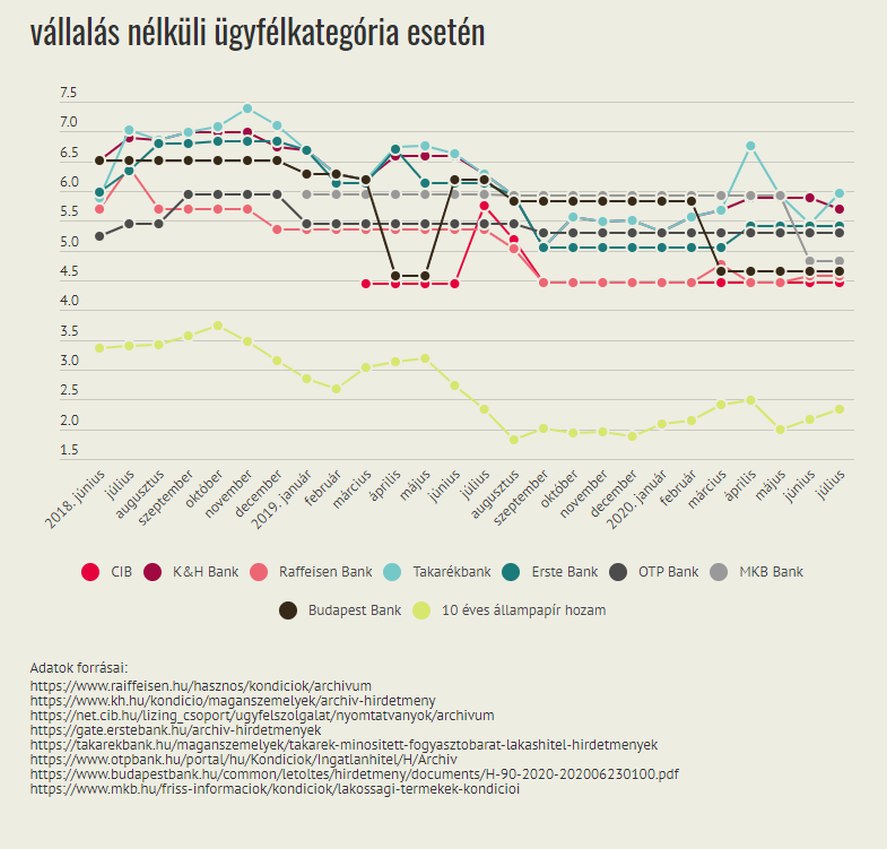

Ha listaáras, kishiteles, kevés jövedelemmel rendelkező vagy a bankok felé el nem köteleződő ügyfelek számára kialakított árazást tekintjük, az szignifikánsan rosszabb (kb. átlagosan 1-2 százalékponttal magasabb), és ahogy a fenti ábrán is látszik, teljesen másként fest a kép, mint a prémium ügyfelek esetében. Mivel ezen a területen kisebb a verseny a bankok között és nagyobb a széthúzás, még inkább fontos átgondolni, hol fogunk bankolni.

Mit tehetünk, hogy növeljük saját hitelfelvételi esélyeinket és csökkentsük a kamatokat?

A jelenlegi piaci környezetben a még kedvező, de már inkább stagnáló kamatok egy esetleges második hullám okán akár emelkedhetnek is. Emiatt a jövedelem oldali előminősítés vagy előbírálat igénybevételét javaslom, amellyel egyrészt saját hitelfelvételi esélyeinket, másrészt a kamatokat is csökkenteni tudjuk.

Miért és kinek hasznos az előbírálat?

Mivel maga a hitelfelvételi folyamat is hosszúnak tekinthető, nem is beszélve arról, ha az ember ingatlanvásárlásra adja a fejét – így komoly kockázatnak tekinthető, hogy mire a hitelfelvevő megtalálja a megfelelő kamat- és hitelkonstrukciót a megfelelő ingatlanra, az talán már nem is létezik. Ennek kivédésére létezik a jövedelem oldali előminősítés, amely egy ingyenes, elköteleződésmentes szolgáltatás.

Az előbírálat a hitelfelvételnek egy olyan opcionális, kiegészítő lépése, amely során a bank a teljes jövedelmi feltételek megvizsgálásával – akár az ingatlan vizsgálata nélkül – elbírálja a kért hitelösszeget, az aktuális kamatszinten (mely sok esetben már nem változhat). A hitelt az elbírált paraméterekkel folyósítja is a hitelfelvevő részére a végleges adásvételi szerződés határidőn belül történő benyújtása esetén, amennyiben a bírálat esetében érvényes jövedelmi és eladósodottsági körülmények nem változtak. Jelenleg ezt a szolgáltatást hat bank biztosítja különféle feltételekkel. Legtöbbjük minősített fogyasztóbarát hitelek, használt vagy új ingatlan vásárlása esetén, építés, felújítás, bővítés vagy korszerűsítés esetén is lehetővé teszi az előbírálatot.

Ez akár 3-6 hónapra (van olyan bank, ahol másfél évre is!) előre is bebiztosíthatja a hitel feltételeit a hitelfelvevő számára, aki így kicsit nyugodtabban keresgélhet használt ingatlant vagy építtethet új házat. Sőt, az előbírálat azoknak is nagyon jó, akik nem biztosak abban, hogy hitelképesek, esetleg bonyolult jövedelmi struktúrával rendelkeznek vagy tényleg sokkal jobb helyzetbe kerülnének azáltal, ha rövid időn belül sikerülne „fixáltatniuk” egy számukra kedvező hitelkonstrukciót.

Azt azonban érdemes észben tartani, hogy százszázalékos biztonságot még az előbírálat sem jelent. Ha például valaki elveszíti a munkáját vagy egyéb okból jövedelem csökkenése realizálódik, a legtöbb bank megszüntetni a korábbi hitelkonstrukcióra szóló ígérvényét. De ha nem változik a jövedelem és nem vesz fel az ügyfél hitelt időközben, akkor egy ilyen előzetes hitelbírálati szolgáltatás után már közel nulla az elutasítás esélye.

A fentiek alapján tehát a jelenlegi kamatkörnyezetben különösen ajánlatos átgondolni, hogy milyen hitelképességgel, milyen jövedelmi háttérrel, milyen hitelkamatok mellett tudunk vagy éppen hajlandóak nekünk hitelt adni a bankok. Viszont a kamatperiódus elnyújtásával és az előbírálat szolgáltatásával még így is ki lehet hozni a legtöbbet a lehetőségeinkből. Tehát ha szeretnéd, hogy felderítsék a te helyzetedben elérhető lehetőségeket, akkor keresd szakértőnket bizalommal.

Lakást, házat keresel? Nézz szét az Ingatalantajolo.hu oldalunkon!

Tovább a teljes cikkre