6 ok, ami miatt imádják az emberek a válságálló csok-hitelt

Múlt év utolsó negyedévében az összes újonnan felvett lakáshitelesk 23%-a csok-hitelt vett fel. A fokozott érdeklődés miatt utánajártunk, milyen előnyökkel jár a csok-hitel a piacon elérhető többi hitelhez képest. Íme.

1. Fix kamat a futamidő végéig

A csok-hitel lényege, hogy aki 2 vagy 3 gyermek után igényelt csok-ot új vagy használt ingatlan vásárlására vagy építésére, és megfelel néhány további feltételnek, az jogosulttá válik egy államilag támogatott hitelkonstrukció felvételére is. A csok-hitel maximális futamideje 25 év, kamata pedig a futamidő végéig rögzítve van. Az így felvehető összeg felső határa 2 gyermek esetén 10 millió forint, legalább 3 gyermek esetén pedig 15 millió forint. A fix kamatot az állam garantálja, tehát a hazai kamatkörnyezet esetleges megváltozása esetén is ugyanannyi maradna a csok-hitelek havi törlesztőrészlete, ami stabilitást és biztonságot nyújt az ezt választó családoknak.

2. Kamattámogatás

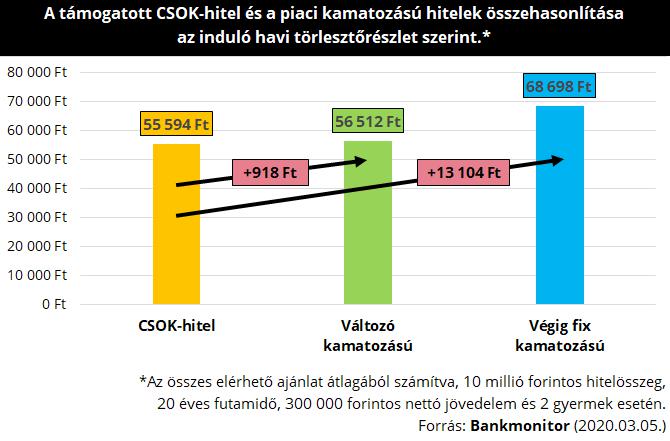

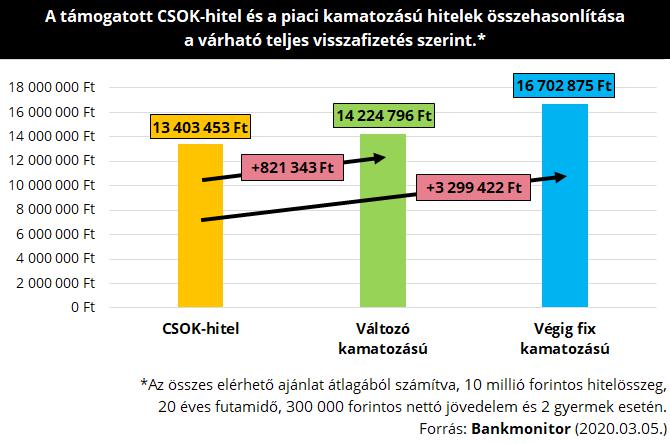

A futamidő végéig fix kamat mértéke mindössze 3%, ami még a jelenlegi alacsony kamatkörnyezetben is kiemelkedően olcsónak számít, ha csok-hitelt veszünk fel. A kamattámogatás hasznát úgy számszerűsíthetjük, ha a csok-hitelt összehasonlítjuk az azonos összegű és futamidejű piaci hitelekkel: ennek céljából kigyűjtöttük a Bankmonitor Lakáshitel Kalkulátorával az összes elérhető ajánlatot, amelyek bizonyos tulajdonságaikban hasonlítanak a csok-hitelre. A kapott eredmények látványosan szemléltetik a támogatott hitel előnyét mind a havi törlesztőrészletek, mind a teljes visszafizetés szempontjából.

Mivel a csok-hitel rögzített kamatozása a teljes futamidőre szól, ezért érdemes a piacon elérhető végig fix kamatozású hitelekkel összehasonlítani; a rendkívül kedvező (támogatott) kamatával pedig egyedül a rövid kamatperiódusú hitelek kelhetnek versenyre, ezért az évente változó kamatozású hiteleket szintén megjelentettük. Az ábrákon 10 millió forintos, 20 évre felvett hitelkonstrukciók szerepelnek. Láthatjuk, hogy a végig rögzített kamatozású hitelekhez képest a 13 000 forintot is meghaladja a csok-hitel törlesztőrészletének előnye, a rövid kamatperiódussal rendelkező hiteleknél pedig valamelyest szintén olcsóbb, bár az igazi előnye ekkor nem a törlesztőrészletek mértékében, hanem sokkal inkább a hosszú távú biztonságban keresendő.

A teljes visszafizetést illetően még jobban érződik a különbség: a csok-hitelesek kb. 3,3 millió forinttal járnak jobban a végig fix kamatozású piaci hitellel rendelkező adósokhoz képest, a rövid kamatperiódusú konstrukcióknál pedig kb. 800 000 forinttal kedvezőbben fizethetik vissza a tartozást, hacsak a jövőben nem drágul meg a kamatkörnyezet, amelyre egyébként jelenleg megvan az esély.

3. Nincs nagy különbség a bankok között

Míg a hagyományos lakáshitelek piacán a bankok ajánlatai között igen nagy szórás mutatkozik, addig a csok-hitelek kamata államilag szabályozott, így a THM-ek közötti minimális eltéréseket csak a különféle egyéb díjak okozhatják. Ezáltal a legolcsóbb és legdrágább csok-hitelek teljes visszafizetendő összegei közötti különbség nem éri el a 200 ezer forintot, piaci hiteleknél viszont a 3 millió forintot is meghaladja! Egy szimpla lakáshitellel tehát nagyobb eséllyel nyúlhatunk mellé, a csok-hitelek esetén pedig ez a kockázat gyakorlatilag elenyésző.

4. Alacsony jövedelműek számára is kedvező

Általánosságban elmondható, hogy a piaci hitelek kamatai annál alacsonyabbról indulnak, minél rövidebb kamatperiódust választ az igénylő. Ugyanakkor a JTM korlát miatt a gyakran változó kamatozású hitelek felvevői csak a jövedelmük 25-30%-áig adósodhatnak el (a család nettó havi jövedelmének mértékétől függően). Így az alacsony jövedelmű családok tulajdonképpen csak magas kamatköltségek mellett vehetnek fel hitelt: ahhoz, hogy a törlesztőrészlet beleférjen a jövedelmükbe, vagy nagyon hosszú futamidőre kell kitolniuk a változó kamatozású ügyletet, vagy kénytelenek hosszabb távon rögzített kamatozást választani, amelynek (a jelenlegi ritka helyzettől eltekintve) jellemzően jóval drágább a hiteldíja. A csok-hitel ezt a problémát is megoldja: a futamidő végéig rögzített kamatozás révén a jövedelem 50%-ig is terhelhetővé válik (500 ezer Ft havi nettó jövedelem mellett), melynek köszönhetően végre az alacsonyabb jövedelműek is hozzájuthatnak egy kedvező hitelkonstrukcióhoz.

5. A meglévő gyermekek is számítanak

A Babaváró hitel egyik legkeményebb feltétele, hogy meglévő gyermekekre nem jár, tehát aki szeretné azt a támogatási formát kihasználni, annak új gyermekek születését kell bevállalnia. Ezzel szemben a csok-hitel nem csak a vállalt, hanem a már meglévő gyermekekre is igénybe vehető, így azok a családok is jogosultak lehetnek erre a kamattámogatott hitelkonstrukcióra, akik már nem terveznek további gyermekáldást.

6. A bankok is jól járnak vele

A csok-hitelek teljes ügyleti kamata 4,55%, amiből 3%-ot fizet az ügyfél, 1,55%-ot pedig az államtól kapnak meg a bankok. A hitel ebből a szempontból 5 éves kamatperiódusúként van kezelve, ami azért fontos, mert a kamatkörnyezet változása esetén az állam által fizetett kamat is módosulhat. Jelenleg az 5 éves kamatrögzítésű piaci hitelek 3% körüli kamattal is elérhetőek, tehát a bankok ugyanakkora forrásköltség mellett a csok-hitelt jóval magasabb kamatért tudják folyósítani.