Hatalmas visszaesés az európai piacon, de Magyarországon már más a helyzet

A 2023-as év a budapesti kereskedelmi ingatlanpiac több szegmensében szép eredményeket hozott, ugyanakkor a határokon túlra, a kontinens egészére kitekintve már más a helyzet – a legnagyobb európai országok éppen ellentétes tendenciákat mutattak. Vajon mi okozhatja az eltéréseket, és hogyan alakulhatnak a piacok az elkövetkezendő negyedévekben? A Robertson Hungary ezekre a kérdésekre kereste a választ saját elemzései, illetve nemzetközi partnere, a BNP Paribas Real Estate friss jelentései segítségével.

Az irodapiac alakulása – eltérő trendek

Az európai kontinens irodapiacait számos tényező befolyásolja, melyek között a gazdasági helyzet, a munkavégzés formáinak változása és az ingatlanfejlesztések dinamikája egyaránt szerepet játszik. Az elmúlt év során, Európa 31 ingatlanpiacán a nettó kereslet összesen 9,92 millió m2-t tett ki, ami 17%-os visszaesést jelent az előző évhez képest. A nagyobb európai piacok közül számosban markáns csökkenés figyelhető meg, ami főként a nagyobb méretű tranzakciók csökkenésének és az irodaterületek optimalizálásának, nem használt egységek felmondásának tudható be. A legnagyobb visszaesés Dublint (-50%) érintette, azonban más nagyvárosok is 20% körüli csökkenést tapasztaltak (pl. London, illetve Párizs központi üzleti negyedei, Barcelona, Amszterdam és a hat fő német piac. Ellenben Madrid, Brüsszel és Róma esetében stabilizáció vagy akár felzárkózás is megfigyelhető.

A teljes európai irodapiaci kihasználatlansági ráta 2023-ban 8%-ot ért el, ami 40 bázisponttal magasabb az egy évvel korábbi adatokhoz képest. A növekedés fő oka az, hogy a kereslet a központi üzleti negyedekre koncentrálódik, ahol korlátozott az elérhető területek száma, míg a periférián, az alacsonyabb minőségű épületekben folyamatosan növekszik a kihasználatlanság. Ez az idei évben, kisebb emelkedést követően érheti el csúcsot. Az energiakövetelményekkel kapcsolatos folyamatosan szigorodó szabályozások miatt a hangsúly az ESG kompatibilitásra került, ami arra ösztönzi a piaci szereplőket, hogy az irodaházak felújítására összpontosítsanak. Mindazonáltal kérdéses, hogy ez pénzügyileg mennyire megvalósítható a bérbeadók részéről, tekintettel a magas nyersanyag- és építési költségekre. A nyomás érzékelhető a tulajdonosok körében, a versenyt pedig az tudja majd felvenni, aki meg tud felelni a bérlők magas energiahatékonysági elvárásainak.

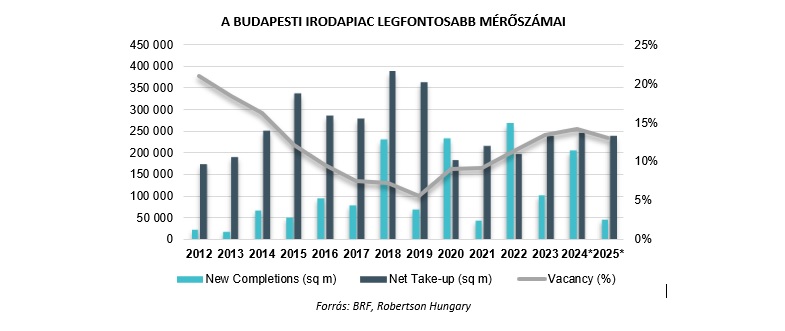

Hazánkban ezzel szemben más a helyzet. Bár 2022 végén az előrejelzések nem festettek túl fényes képet a budapesti irodapiacról, a 2023-as bérbeadási mutatók csaknem minden szempontból túlszárnyalták a megelőző év teljesítményét. A teljes bruttó kereslet 2023-ban 464 600 m2, míg a nettó bérlői aktivitás ugyanezen időszakban 238 000 m2 volt – mindkettő 20% körüli növekedést mutatott az előző évhez viszonyítva. Az átlagos tranzakcióméret is emelkedett, csaknem 12%-kal haladta meg az előző éves adatot. Bár a bérletmegújítások aránya továbbra is jelentős (éves szinten a teljes kereslet csaknem felét adták ezek a megállapodások), a bérlői aktivitás élénkülése látható a mutatókon, több költözéssel járó irodapiaci döntés született, mint a megelőző évben. A bővülések és az előbérletek volumene ezzel szemben jelentősen, több mint 50%-kal csökkent.

A budapesti modern, spekulatív irodapiaci állomány mérete meghaladja 3,5 millió m2-t, a 2023-as évben pedig több mint 100 ezer m2-rel bővült a piac. Számos esetben tapasztaltunk csúszást az átadási időpontok tekintetében, így a tavalyi évre várt fejlesztésekkel együtt, a 2024-re tervezett volumen várhatóan magasabb lesz. Jelen előrejelzéseink szerint további 200 000 m2 irodaterülettel bővülhet a piac, a legtöbb új fejlesztés pedig Pest Központ alpiacon várható. A 2025 és 2026-os években egyelőre közel 50%-os visszaeséssel lehet kalkulálni, ugyanakkor a jelenlegi gazdasági helyzet bizonytalanságaiból fakadóan sok építés alatt álló ingatlan kapcsán késéssel számolunk, a tervezett projekteket pedig több esetben szüneteltetik, vagy el sem indítják a fejlesztők.

Az üresedési ráta 2023 végén 13,4%-on állt, tehát éves szinten 210 bázisponttal emelkedett. Ez a növekedés az elmúlt két év magas átadási volumenének, a kiköltözések továbbra is jelentős arányának és az előbérleti megállapodások alacsony hányadának együttes eredménye. Mivel az idei évre tervezett fejlesztések volumene újfent magas, így 2024-ben, várhatóan rövidtávon tovább emelkedik majd a kihasználatlansági arány. Mindazonáltal, az átadások esetében előfordulhatnak újabb csúszások, ami a bérbeadás élénkülésével együttesen fékezheti a kihasználatlanság hirtelen, ugrásszerű növekedését.

Logisztika – hullámzó teljesítmény hazánkban, mélyrepülés Európában

Európában, a legnagyobb piacokon 35%-kal csökkent a logisztikai ingatlanok iránt mutatott kereslet 2023-ban, ami az elmúlt két évhez viszonyítva számottevő visszaesés – a legtöbb esetben a 2019-es szinteket közelítette meg a bérlői aktivitás. Ennek okai elsősorban a háztartások vásárlóerejének visszaesésében keresendők, amely meghatározta a kereskedelmi forgalom és más makroökonómiai mutatók alakulását is a kontinens országaiban. Az élelmiszer és az e-kereskedelem fluktuáló teljesítményt mutatott, ugyanakkor a legnagyobb piacokon (főként Észak-Európában) továbbra is jelentős az online kereskedelem aránya a hagyományos értékesítési formákkal szemben.

Az alacsonyabb bérbeadási mutatókhoz az is hozzájárul, hogy a fejlesztés alatt álló raktárterületek mennyisége korlátozott, és kevés építkezés indul el spekulatív alapon, így a kínálat nem tudja kiszolgálni a keresletet. Ezzel egyetemben a bérlők igényei egyre magasabbak lesznek, mivel a logisztikai piacon is előtérbe került az energiahatékonysági elvárás teljesítése. Mindezek következményeként a bérleti díjak folyamatosan felfelé kúsznak, az üresedési ráták pedig nem lépik át az 5%-os határt a nagyobb európai piacokon (pl. Németországban, az Egyesült Királyságban, Lengyelországban, Franciaországban és Hollandiában).

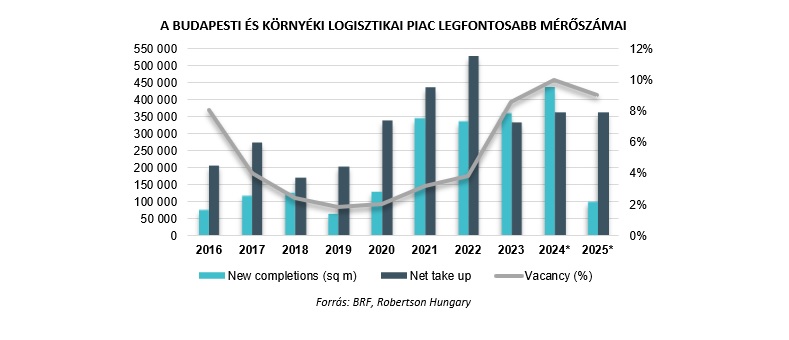

A Budapesten és környékén elhelyezkedő modern raktárállomány mérete 2023 végén 3,48 millió m2-t ért el, az éves átadási volumen pedig meghaladta a 358 ezer m2-t. Ezzel a logisztikai piaci újabb rekord évet zárt átadások tekintetében, 7%-os növekedést produkálva a megelőző évhez képest. A 2024-re ütemezett kínálat szintén magas, ugyanis további 435 ezer négyzetméter logisztikai terület áll építés alatt, az elkövetkezendő évekre nézve pedig újabb 330 ezer négyzetméterrel számolhatunk. A raktárterületek kínálatának folyamatos, magas volumenű növekedését az elmúlt években ugrásszerűen emelkedő online kereskedelem, és az ennek okán élénkülő piaci kereslet indukálta. 2023-ban azonban jelentősen csökkent a kiskereskedelmi forgalom, ezzel párhuzamosan az e-kereskedelem növekedése is lassult (mindössze 3%-os bővülést tapasztaltunk).

2023-ban a teljes kereslet 630 800 m2 volt, a nettó bérbeadás pedig ennek kb. a felét tette ki – az előbbi 7%-os, az utóbbi 37%-os csökkenés az előző évhez képest. Az évet a hosszabbítások dominálták, a bruttó bérbeadás közel felét tették ki ezek a tranzakciók, míg az új szerződések és az előbérleti megállapodások nagyjából egyforma (22%-ot meghaladó) arányt értek el. A számokban tehát látható a bérlői aktivitás visszaesése, ugyanakkor ez a teljesítmény továbbra is jelentősnek számít, ami várhatóan a 2024-es évben is kitart.

A kihasználatlansági mutató 2023 végén 8,6% volt, ami éves szinten 470 bázispontos növekedést jelent. A magas átadási volumen, kiegészülve azzal, hogy a bérbeadás az év nagyobb részében hullámzó teljesítményt mutatott, az üresedési ráta emelkedését okozta, ugyanakkor az utolsó negyedév magas kereslete pozitívan ellensúlyozta a bérbeadási mutatókat.

Befektetések – egymást követő trendek

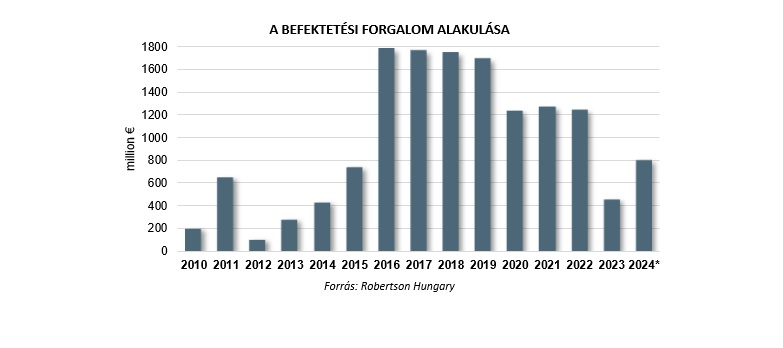

A teljes befektetési volumen az európai piacokon 133,2 milliárd euró volt, ami a megelőző évhez képest 51%-os csökkenést jelent. Ez az érték amiatt is kritikus, mert nemcsak a 2020-as európai mélypontot (222,4 milliárd euró) múlta alul, hanem egészen a 2012-es szintre esett vissza. A legmarkánsabb csökkenés Belgiumban (-74%), Hollandiában és Írországban (-66%), Lengyelországban (-65%), Finnországban (-63%), Dániában (-58%) és Németországban (-57%) volt mérhető.

A visszaesés az összes eszközosztályt érintette, ezen belül is leginkább az irodapiaci tranzakciókat, ahol éves szinten 59%-os volt a csökkenés. Ennek okai az elmúlt évek strukturális változásainak (új irodahasználati szokások, energiahatékonysági elvárásokhoz és hibrid munkavégzéshez való alkalmazkodás), továbbá a folyamatosan változó finanszírozási környezet miatt fennálló árazási nehézségeknek tudható be. Ezt követte a logisztikai piac, ahol 48%-os visszaesést regisztráltak, majd a kiskereskedelmi (-40%) és a szálloda szektor (-26%). A mélypontok ellenére mindenhol megfigyelhető volt, hogy az eszközosztályok befektetési arányai viszonylag változatlanok maradtak. Emellett látható az is, hogy a tranzakciós volumen csökkenésének üteme lelassult, ezért már elérhettük az újabb mélypontot, vagy közelítünk felé – a szakértők kilátásai legalábbis már pozitívabbak a jövőre nézve.

A 2023-as évet teljes mértékben meghatározta a monetáris politika alakulása és az eszközosztályokon átívelő, elhúzódó árazási folyamat, amik együttesen bizonytalanságokat okoztak a hozamszintek esetében is, és végsősoron előidézték a tranzakciók visszaesését. Az irodai ingatlanok hozama – az egy évvel korábbi értékekhez viszonyítva a legtöbb nagyvárosban 100-150 bázispontos növekedést mutatott (pl. Párizsban és Berlinben is). A logisztikai ingatlanok hozama is hasonlóképpen alakult a fent felsorolt, legnagyobb európai piacokon, ugyanakkor pl. Londonban megindult a visszarendeződés – 10 bázispontos csökkenést figyelhettünk meg.

Hazánkban hasonlóképpen alakult a helyzet 2023-ban, mint az európai piacokon. Az év eleji erősebb kezdést követően, a negatív tendenciát produkáló gazdasági mutatók, a bizonytalan finanszírozási környezet és a geopolitikai helyzet együttes hatása az év második felében egyre inkább érezhetővé vált. A teljes éves volumen 500 millió euró alatt maradt, 63%-os visszaesést produkálva a megelőző évhez viszonyítva. Az évet továbbra is az irodaház ügyletek dominálták, ugyanakkor a kiskereskedelmi és hotel szektor is feléledni látszik – ezen tranzakciókból már többet regisztráltunk, mint az előző években. A külföldi tőke részaránya jelentősen visszaszorult a hazaihoz képest, a magyar befektetők hányada megközelítette a 80%-ot az elmúlt évben. A leginkább preferált és keresett eszközök a fenntarthatósági és energiahatékonysági szempontokat szem előtt tartó, jó lokációban elhelyezkedő, A+ kategóriás irodaházak, hiszen ezek hosszabb távon is megbízható befektetésnek tekinthetőek. Magas a kereslet az ipari ingatlanokra is, ugyanakkor az eladásra kínált épületek száma korlátozott.

A befektetők jelenleg inkább kivárnak, alkalmazkodnak a piaci környezethez, ezért 2024-ben sem számítunk magas befektetési volumenre. Jelenlegi előrejelzéseink szerint az év második felétől jelentkezhet magasabb invesztíciós aktivitás, és az éves tranzakciós volumen 750-850 millió euró körül alakulhat.

Összességében elmondható, hogy jelentős hasonlóságokat lehet megfigyelni az európai és a magyar tendenciák között (pl. a hazai logisztikai szektor mérséklődő aktivitása, vagy a befektetések visszaesése, ahol az európai teljesítmény azonnal kihatott a magyar eredményekre is), azonban a piacok nem minden szegmensben követik le egymást teljes mértékben. Annyi viszont bizonyos, hogy a magyarországi helyzet (a nem-központi jellegzetességekből adódóan) néha lassabb ütemben ugyan, de szinte minden esetben az európai trendeknek megfelelően alakult az elmúlt években. Az ingatlanszektorral kapcsolatos döntések Európa nagyvárosaiban születnek meg, és később gyűrűznek be a kisebb országokba, ahol aztán a piac is reagál ezekre a folyamatokra előbb vagy utóbb.