Kaphatok lakáshitelt, ha családtagtól vásárolnám meg az ingatlant?

Meglepően gyakori, hogy családon belül cserél gazdát egy lakás, de lakáshitelt ilyenkor is sokan kérnek, kérnének. Hogy mikor fordulhat ez elő? Például akkor, ha többen örökölnek meg egy ingatlant, amit szeretnének végül egy kézben tudni, de az sem ritka, hogy válás miatt kerül sor az adásvételre.

A Bankmonitor szakértői utánajártak, hogy ilyenkor a vevő kaphat-e lakáshitelt a vásárláshoz, és ha igen, milyen buktatókra számíthat.

Alapvetően a bankok nem szívesen hitelezik meg a családtagok közötti ingatlan-adásvételt, felmerül ugyanis a gyanú, hogy valójában csak papíron cserél gazdát az ingatlan, mégpedig azért, hogy valaki lakáshitelhez juthasson.

Persze van legális módja annak, hogy valaki a meglévő ingatlanjára vegyen fel úgynevezett szabad felhasználású jelzáloghitelt. Ilyenkor az adott lakás vagy ház lesz a fedezet a kölcsön mögött, a felvehető hitelösszeg maximuma pedig a becsült forgalmi érték legfeljebb 80%-a lesz.

Ez azonban csak elméleti plafon, a bankok általában az érték kisebb részét hitelezik meg.

Mindenképpen előny ugyanakkor, hogy az ily módon felvett összeg szabad felhasználású, rossz hír viszont, hogy a kamat itt valamivel magasabb, mint egy lakáscélú hitelnél.

A 12 hazai bank hiteleit összehasonlító Bankmonitor lakáshitel kalkulátor szerint például egy 20 éves futamidejű, 10 millió forint összegű szabad felhasználású jelzáloghitel havi törlesztője – 10 éves kamatperiódussal és 300 ezer forint nettó havi jövedelemmel – 73-74 ezer forint körül kezdődik, míg ugyanez lakáscélú hitelnél 62-65 ezer forint. A 10 ezer forint körüli különbség már önmagában is jelentősnek tűnhet, ám két évtized alatt akár 2 millió forint fölé is hízhat. (Mivel a bankok árazása jelentősen különbözik egymástól, mindenképpen érdemes alapos piackutatást végezni a bank kiválasztását megelőzően. Erre a legjobb “célszerszám” egy lakáshitel kalkulátor, ami objektíven összehasonlítja a pénzintézetek ajánlatait.)

Térjünk vissza azonban az adásvételhez, illetve annak hitelezhetőségéhez. Bármelyik bankot is válasszuk, az adásvétel célját illetően mindenképpen tájékoztatást fognak tőlünk kérni, és természetesen fontos, hogy az ok valós és életszerű legyen. Több bank is hitelezi például a családon belüli tulajdon kivásárlását akkor, ha ezt megelőzően öröklés történt. Ilyenkor azonban elvárás, hogy maga a vevő is rendelkezzen tulajdonrésszel, és a tranzakcióval ez egészüljön ki 100 százalékra.

Gyakori kitétel az is, hogy az ingatlanon ne legyen hitel vagy egyéb teher, de van bank, amelyik ahhoz ragaszkodik, hogy a kivásárolt tulajdonos az adásvételt követően ne lakjon az ingatlanban, amivel ugyancsak a fiktív adásvétel kiszűrése a cél.

Csak piaci árat határozhatunk meg?

Érdekes kérdés az ingatlan értékének meghatározása, hiszen családon belül sok esetben a piacinál kedvezőbb áron cserél gazdát egy lakás, vagy annak meghatározott tulajdonrésze. Ez önmagában nem probléma, ám van bank, amelyik ebben az esetben előírja, hogy az adásvételi szerződés tartalmazza, miszerint az eladó utólag nem áll elő követeléssel.

Az alacsonyabb vételár egyébként a vagyonszerzési illeték szempontjából nem jelent előnyt, ugyanis az adóhatóság az általa meghatározott érték után határozza majd meg a fizetendő összeget.

Korábban írtunk arról, hogy egyen bankok a családon belül történő adásvételt akkor hitelezik csak meg, ha az adott ingatlan tehermentes, vagyis nincs rajta jelzálog. Ez azonban nem minden esetben akadály, hiszen hitelkiváltással egy meglévő kölcsön viszonylag egyszerűen lecserélhető ilyenkor is. Az ingatlanon lévő terheket természetesen figyelembe kell venni a vételár meghatározásakor.

Nem kaphatunk csok-ot és csok hitelt

Ahogy a fentiekből kiderült, több banknál kaphatunk hitelt egy családtagtól megvásárolt ingatlan megvásárlására, ám ha valaki családtámogatást szeretne igényelni, akkor számára rossz hírekkel szolgálhatunk. Ugyanis a vissza nem térítendő csok és falusi csok támogatás egyik fontos feltétele, hogy a megvásárolt ingatlan nem lehet közeli hozzátartozóé, ami egyébként gyerekszámtól függően 600 000 és 2 750 000 Ft közötti összeget jelenhet. Mivel a szuperolcsó, maximum 3% kamatú csok hitel feltétele a csok támogatásra való jogosultság, értelemszerűen ezt sem tudjuk igénybe venni családon belüli vásárlásra. (A csok hitel összege két gyerekkel 10 millió, három gyerekkel 15 millió forint.)

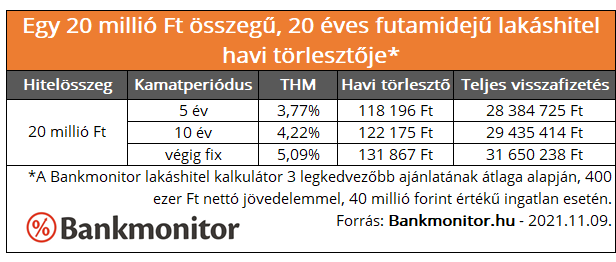

Nemcsak akkor fontos a számodra elérhető legolcsóbb lakáshitel megtalálása, ha családtagtól vásárolnál lakást, hiszen a legolcsóbb és a legdrágább kölcsön között teljes visszafizetésben több millió forint is lehet a különbség. Ezért használd a Bankmonitor részletes lakáshitel kalkulátorát, vagy az alábbi egyszerűsített hitelkeresőt: