A lakáshitelek felénél emelkedhet a havi törlesztő!

Múlt év közepén a lakáshitelek fele olyan változó kamatozású konstrukció volt, amelyek havi törlesztőit a bankok éven belül módosíthatják. Ez az ún. bankközi BUBOR kamathoz igazodik, ami viszont 2016 óta nem látott szintre emelkedett, és jelenleg 0,39 százalékkal magasabb a 2019-es év átlagánál. Emiatt most leginkább a több mint százezer forintosított devizahiteles aggódhat!

Az ilyen, változó kamatozású hitelek kamata egy referenciamutatóhoz, jellemzően a 3 havi BUBOR hitelkamatlábhoz kötött, ezért ennek változása gyorsan beépülhet a havi törlesztőkbe is! Az elmúlt pár napban – a forintgyengülés közvetett hatásaként – a BUBOR 2016 óta nem látott szintre emelkedett, és jelenleg 0,39 százalékkal magasabb a 2019-es év átlagánál. Emiatt most leginkább a több mint százezer forintosított devizahiteles aggódhat! (Viszont aki fix kamatra vett fel hitelt, vagy fixálta azt, most kezd jobban járni – a szerk.)

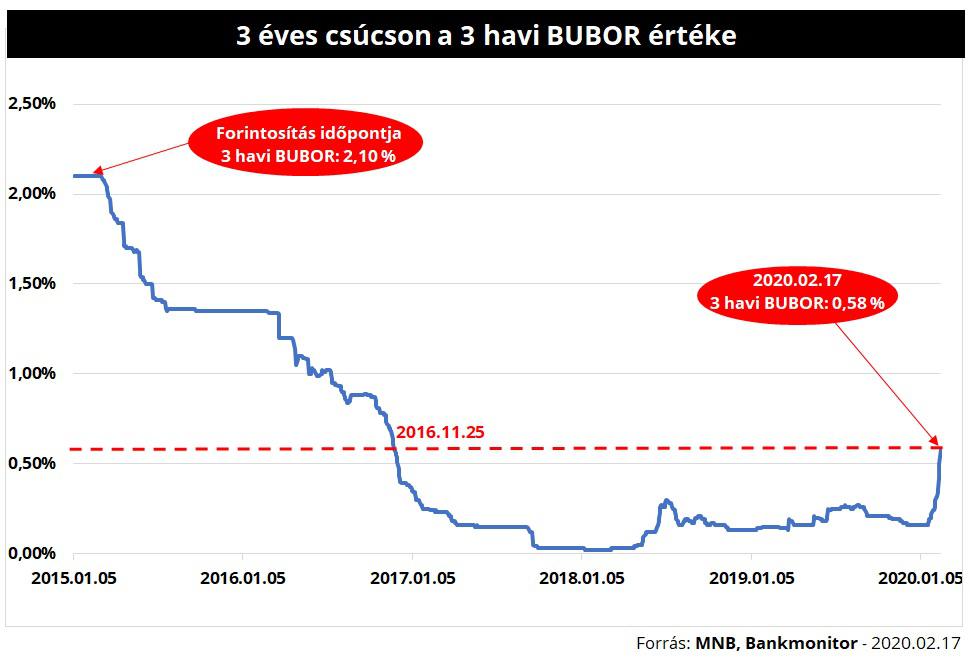

A Budapesti Bankközi Forint Hitelkamatláb (BUBOR) értéke a múlt héten jelentősen megemelkedett. (A BUBOR az a kamatszint, amelyen a bankok hitelt adnak egymásnak különböző futamidőkre.) A 3 havi BUBOR például 2020. február 17-én 0,58%-ra emelkedett, ami háromszorosa a 2019-es átlagos értéknek!

Veszélyben vannak a volt devizahitelesek

A BUBOR értékének változása kihat a változó kamatozású hitelek kamatszintjére. A változó kamatozású hitelek kamatperiódusa – az az időszak, amelyen belül a bank nem módosíthatja egyoldalúan a kamat nagyságát – ugyanis legfeljebb egy év lehet. Ezen hitelek kamata két részből áll: egy referenciamutatóból és egy kamatfelárból. A referenciamutató pedig jellemzően az adott kamatperiódus hosszával megegyező futamidejű BUBOR, emiatt annak változása teljes egészében megjelenik a hitelkamatokban is.

Az MNB decemberi stabilitási jelentése alapján 2019. második negyedévében a lakáshitelek 55%-a még mindig változó kamatozású volt, ezek jelentős része pedig olyan régi deviza alapú kölcsön, amelyek a forintosítással alakultat át 3 havi BUBOR-hoz kötött kamatozású hitelekké.

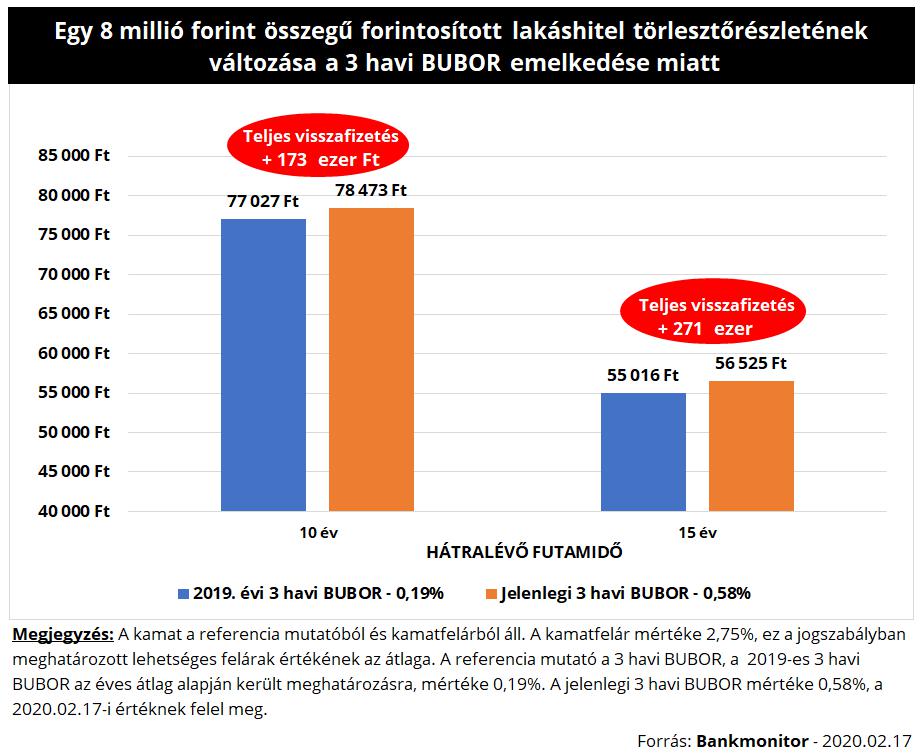

Az előbbiekből következik, hogy a hitelek több mint felének megemelkedik a törlesztőrészlete, ha a BUBOR a jelenlegi szinten marad. Ez egy átlagos, 3 havi BUBOR-hoz kötött kamatozású, 8 millió forint összegű és 15 év hátralévő futamidejű hitel havi törlesztőjét 1 500 forinttal növelheti, ami miatt összességében 271 ezer forinttal kellene többet visszafizetni a futamidő alatt.

Átmeneti emelkedésről van szó, vagy ez egy változás kezdete?

A 3 havi BUBOR a forintosítás időpontjában – vagyis 2015. februárjában – ennél jóval magasabb, 2,10%-os értéken állt. Ugyanakkor 2016. novembere óta nem volt ilyen magas szinten, azaz a változás jelentősnek mondható.

Történt ugyanis néhány kedvezőtlen gazdasági változás:

– A vártnál magasabb, 4,7% volt a 2020. januári infláció

– A forint euróval szembeni árfolyama meghaladta a 340 Ft/EUR szintet

Emiatt az MNB kommunikációja is megváltozott: jelezték, hogy az inflációs cél elérése érdekében hajlandók változtatni eddigi politikájukon. Ennek pedig egyik eleme lehet a kamatemelés, amely lecsapódhat akár a BUBOR további emelkedésében is.

Mit tehet most egy változó kamatozású hitellel rendelkező adós?

Érdemes elgondolkodni a hitelkiváltáson, vagyis a meglévő hitel lecserélésén. Ez azt jelenti, hogy a kamatemelkedésre erősen érzékeny kölcsönt lecseréljük (szaknyelven kiváltjuk) egy hosszabb kamatperiódusú, akár futamidő végéig fix kamatozású hitelre. Ezzel a jelenlegi kedvező szinten több évre fixálható a hitelkamat nagysága.

A 13 bank ajánlatait összehasonlító Bankmonitor Lakáshitel Kalkulátora szerint a jelenleg legnépszerűbb lakáshitelek kamata még érdemben nem változott, ugyanakkor nem érdemes a döntést hosszú ideig halogatni. Ugyanis a 10 éves kamatperiódusú hitelek kamatköltségét bemutató 10 éves BIRS értéke és emelkedett az elmúlt időszakban, emiatt itt is elképzelhető kamatemelés.